Байбек (Buyback) – это процесс, в котором компания-эмитент выкупает собственные акции на фондовой бирже или напрямую у акционеров. Обратный выкуп проходит на собственные или кредитные средства. Размер доли выкупа определяется заранее.

Обратный выкуп акций обычно позитивно воспринимается акционерами. Если он проводится с премией, это может стать наиболее удачной инвестиционной операцией. По сути, это дополнительные дивиденды для инвесторов, но без налога. Осторожно нужно действовать в случае, когда байбэк проводится не на собственные средства компании, а на заемные. Увеличение долговой нагрузки эмитента может повлечь невыплату дивидендов.

Казначейские. Это акции, которые выкупила компания-эмитент на собственный баланс. В течение 365 дней структура должна продать или погасить выкупленные акции, тем самым уменьшив уставной капитал. В этом случае акция не является «голосующей».

Псевдо-казначейские. Это акции, которые покупаются или переводятся на баланс дочерней организации. Такой способ избавляет от обязательств в виде обязательной продажи акций в течение 1 года и потери права «голоса».

Практикуется 3 варианта выкупа акций:

- Компания-эмитент выкупает акции на открытом рынке. Эмитент может сам покупать акции, через дочерние компании или нанятых брокеров. Сделки не афишируются с целью снижения спекуляций, информация о количестве купленных бумаг и цена выкупа обычно обнародуется постфактум. Само по себе проведение buyback уменьшает число акций в обращении, стимулирует рост цен. Такая форма выкупа наиболее удобна для компании, так как она может манипулировать котировками, приостанавливая, возобновляя или сворачивая байбэк.

- Выкуп акций по фиксированной цене (тендерный выкуп). Договор, по которому покупатель получает право, но не обязательство совершить покупку или продажу актива по заранее согласованной цене. В таком случае, владелец акции получает предложение о выкупе актива в течение оговоренного периода. Инвестор может принять данное предложение или отклонить, на свое усмотрение. Цена выкупа является фиксированной и обычно превышает рыночную.

- «Голландский аукцион». Участники аукциона указывают минимальную и максимальную цену за акции. После чего акционеры подают предложения по устраивающим их ценам, в определенном участниками аукциона диапазоне. Все заявки «выстраиваются» по возрастанию цены. Исполняются заявки акционеров по самой низкой цене, которая может обеспечить выкуп всего предложения. Такой вид аукциона не практикуется в России, зато применяется за рубежом.

Защита от поглощения. Если на рынке находится большое количество акций по низкой стоимости, то эмитент рискует сменой собственника или потерей ключевой доли. Для избежания этого применяется выкуп акции. Как только цена акции повышается на приемлемый уровень, компании завершают или приостанавливают выкуп.

Получение прибыли. Период, когда компания полагает, что ее акции недооценены – происходит байбек. Со временем это позволяет не только поднять стоимость акции, но и заработать при их продаже по более высокой цене. В 2009 году компания «Роснефть» заморозила выплату дивидендов, что спровоцировало падение акции с 90 до 25 пунктов. После чего был совершен байбэк. Компания сумела прилично заработать. В тех случаях, когда рост слишком большой, происходит временная «заморозка» активности, связанной с выкупом. К примеру, в декабре 2020 года та же «Роснефть» приостановила выкуп акции на LSE на уровне около $6,2.

Повышение доверия. В феврале 2019 года «АФК Система» начала выкуп собственных акций, тем самым повысив доверие инвесторов. Стратегия сработала, акции устремились вверх.

Поддержка рыночной стоимости акций. К примеру, 16 июля 2018 года, в связи с уходом с Лондонской фондовой биржи (LSE), «Мегафон» объявил о байбеке, что спровоцировало почти 15% рост стоимости акций на LSE и «Мосбирже».

Улучшение соотношения прибыли на цену акции, если часть казначейских акций компания решит погасить (уменьшить количество ценных бумаг в обращении).

Поощрение топ-менеджмента. Происходит за счет распределения выкупленных акций среди высшего руководства.

Избавление от избыточной ликвидности. Эмитент запускает программу обратного выкупа при накоплении свободных наличных средств на счетах.

Борьба с «распылением» капитала персоналом. Нередко эмитент запускает программу обратного выкупа, когда акции находятся на высоте. Этим он противодействует сотрудникам компании, которые на росте начинают активно продавать бумаги, увеличивая их количество в обращении и тем самым снижая их цены.

За рубежом практика проведения байбэка распространена больше, чем у отечественных компаний. Несмотря на это, есть много популярных предприятий из РФ, которые воспользовались данной опцией.

| Популярные компании, проводившие buyback | |

| Российские | Зарубежные |

| «МТС», «Лукойл», «Роснефть», «Мегафон», «Норникель», «Магнит», «Лента», «Яндекс». | Apple, Microsoft, IBM, Oracle, Qualcomm, Yahoo, BNP Paribas, Societe Generale, Total. |

Как байбэк влияет на котировки акций: примеры

В 2023-2024 годах наблюдается рост числа компаний, объявляющих о программах обратного выкупа акций. Это связано с падением цен на акции и желанием эмитентов поддержать свои котировки в период экономической нестабильности. В 2022 и 2023 годах возможности байбэка использовали такие компании, как «Новатэк», «Сбер», «Лукойл», «Самолет», Fix Price, HeadHunter. Так, «Сбер» объявил о программе выкупа акций на сумму до 50 млрд рублей, которая продлится до конца 2025 года. Рассмотрим на примерах, как менялась стоимость акций во время объявления и проведения бейбэка.

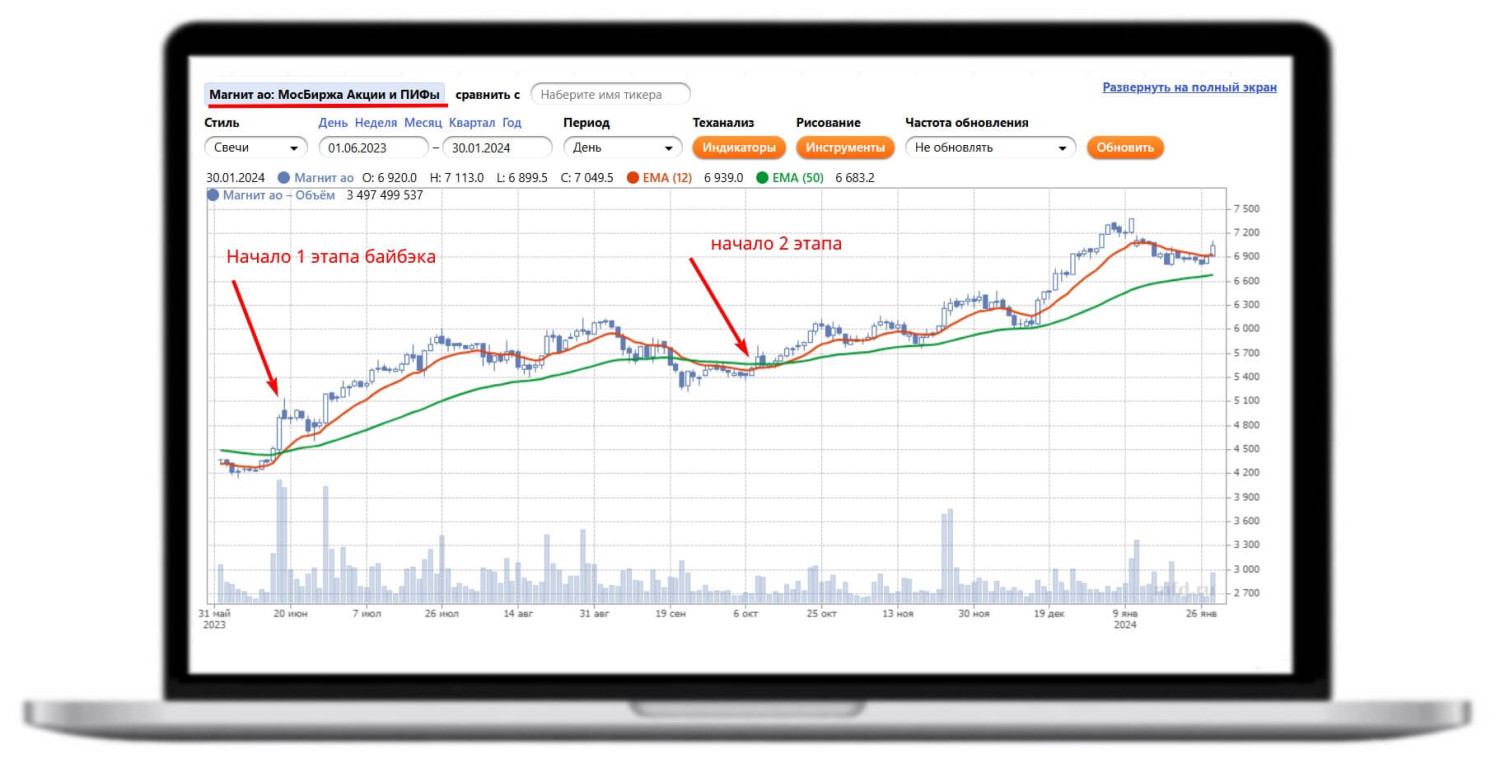

Первый пример. Федеральная торговая сеть «Магнит» (MGNT) – первый по числу магазинов и второй по выручке продовольственный ритейлер России. Сеть представлена во всех округах РФ, кроме Дальнего востока. В компании работает более 300 тыс. сотрудников, она развивает 17 собственных сельскохозяйственных производств. «Магнит» вкладывает значительные средства в развитие и расширение своего присутствия в регионах.

| Этапы выкупной программы | Дата | Цена акции на MOEX, руб. | Динамика |

| 16 июня 2023 года объявлен байбек. Акции выкупались у нерезидентов по цене 2215 рублей, с дисконтом в 50% от средней цены в июне. Срок подачи заявок – до 19.07.2023, окончание выкупа – 10.08.2023. | 16.06.2023 | 4662 | |

| Повышение стоимости акций на фоне ажиотажного спроса. |

20.06.2023 26.06.2023 |

4951 5186 |

6% 11% |

| В заявлении от 28 июня компания увеличила объем выкупа акций до 30,4 млн штук или 29,7% общего числа в свободном обращении. Сроки выкупа сохранились. | 28.06.2023 | 5190 | 11% |

| Продолжение роста котировок. | 26.07.2023 | 5888 | 26% |

| Завершение байбэка. Компания заявила о выкупе 21,9 млн акций (всего 21,5% от общего числа) на сумму 48,5 млрд руб. Прибыль АО «Магнит» составила 24,2 млрд руб. | 14.08.2023 | 5636 | 21% |

| Рост стоимости акций на фоне положительных ожиданий. | 05.09.2023 | 6070 | 30% |

| В октябре компания объявила второй раунд выкупа, акции выкупались уже с дисконтом 60%, количество – 7,9% акций. | 26.10.2023 | 6024 | 29% |

| Положительный результат по итогам года. | 28.12.2023 | 6938 | 49% |

| Об окончании байбэка компания объявила 18 января 2024 года. Итого по двум этапам было выкуплено 29,7% акций на сумму 67 млрд руб. | 26.01.2024 | 6775 | 45% |

Плюсы проведения байбэка: уменьшение акций в обращении стимулировало рост котировок, российские инвесторы смогли на этом заработать. Выход из компании нерезидентов увеличил доли отечественных держателей акций, что повысило шансы на выплату дивидендов (ранее иностранцы саботировали решение, так как с 2022 года для них дивиденды были недоступны).

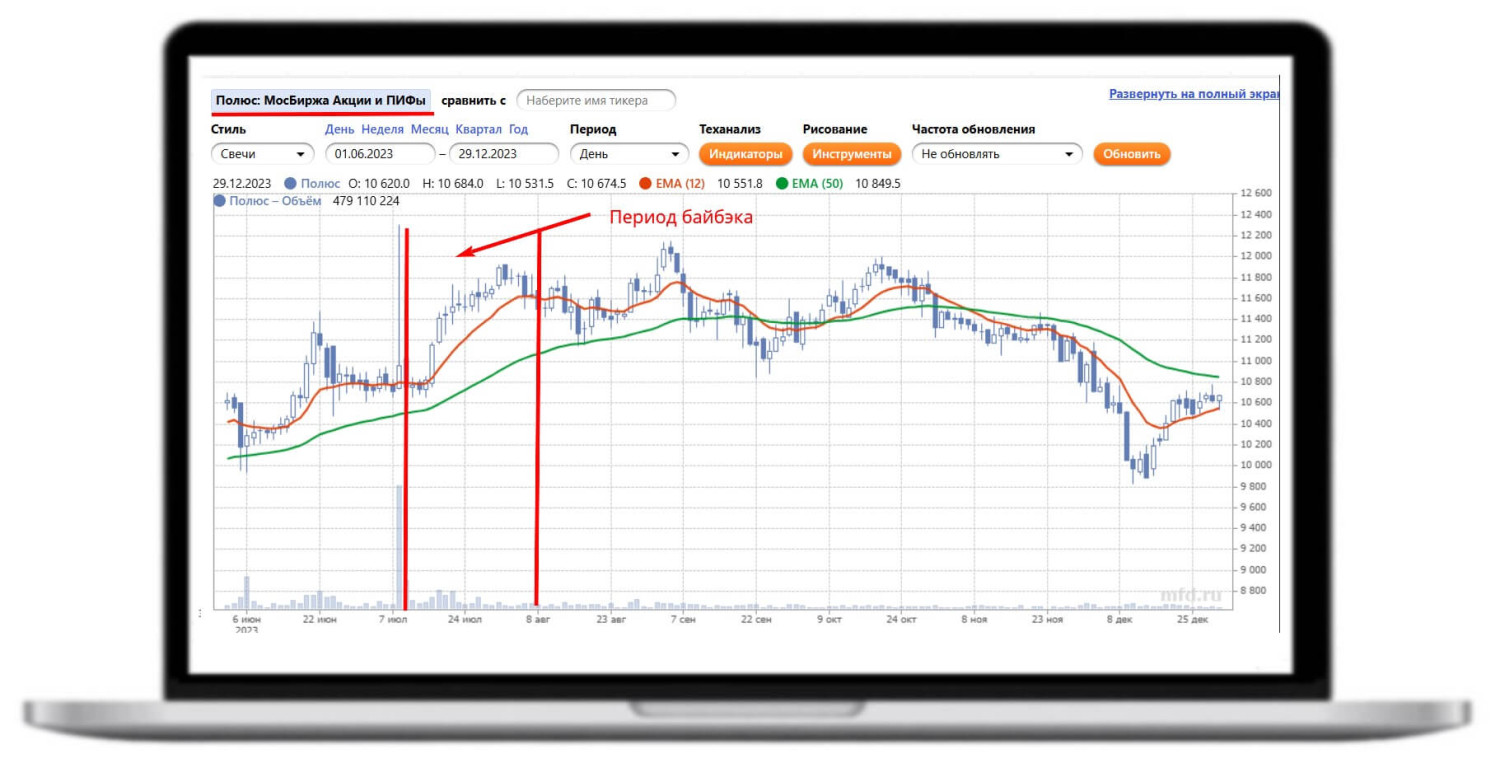

Второй пример. Золотодобывающая компания «Полюс» (PLZL) занимает лидирующую позицию в мире по объему золотых запасов, располагая шестью месторождениями и собственными фабриками для извлечения драгоценного металла. Компания последовательно модернизирует и расширяет производство, создает новые мощности. Уникальные месторождения разрабатываются открытым способом, что обеспечивает самые низкие производственные издержки среди аналогичных российских предприятий.

| Этапы выкупной программы | Дата | Цена акции на MOEX, руб. | Динамика |

| Объявление байбэка 10 июля 2023 года. Акции выкупались с премией по цене 14 200 рублей, что на 33% выше их стоимости на день отсечки 7 июля. Закрытие программы планировалось 9 августа, книга заявок могла быть закрыта раньше: по достижению заявленных целей: выкуп 29,99% акций. | 10.07.2023 | 10 647 | |

| Ажиотажный спрос, рост котировок. | 17.07.2023 | 11 665 | 10% |

| Закрытие книги заявок на приобретение акций. | 24.07.2023 | 11 441 | 7% |

| Закрытие программы выкупа. | 09.08.2023 | 11 665 | 10% |

| Некоторое снижение стоимости акций «Полюса» было связано со слухами, что в силу большой долговой нагрузки (большая часть байбэка проводилась на заемные средства) дивиденды по итогам 2023 года не будут выплачиваться. В целом рост котировок за год (с января по декабрь 2023 года) на акции «Полюса» составил более 38%. | 29.12.2023 | 11 374 | 7% |

Результаты байбэка. ПАО «Полюс» выполнило заявленную цель по выкупу 29,99% акций, потратив на это 579,4 млрд руб., из которых порядка 400 млрд были заемными. Приобретенные акции компания планирует использовать на производственные и коммерческие цели. Программа выкупа была не пропорциональной поданным заявкам, а проводилась по принципу очередности их подачи. Предполагается, что прибыль от выкупа ушла к одному из крупных акционеров. Дивиденды за 2023 год компания не выплатила.

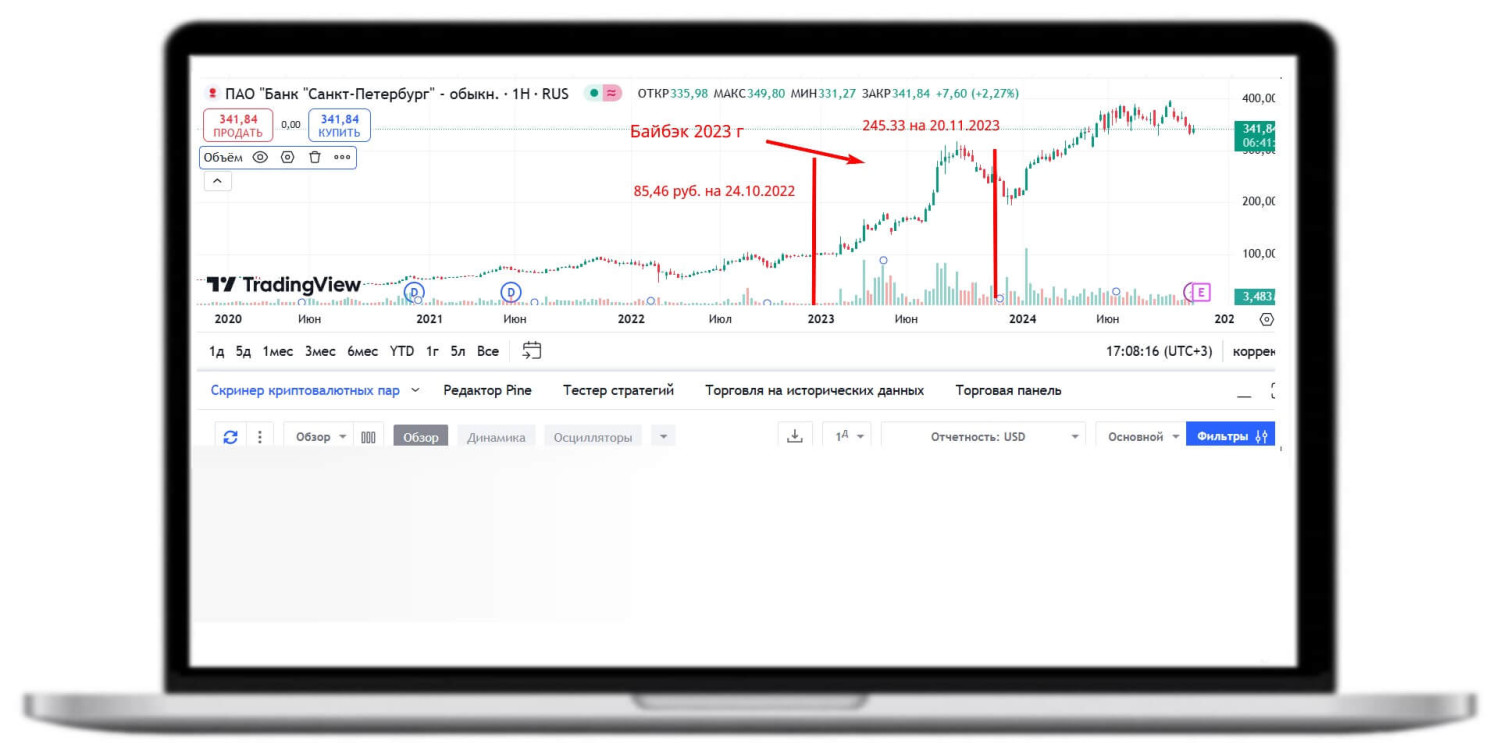

Третий пример. Банк «Санкт-Петербург» не попал под зарубежные санкции и использовал этот фактор для укрепления своих позиций. Акции банка справедливо оценены рынком, и он продолжает выплачивать хорошие дивиденды. В октябре 2022 года банк объявил о программе выкупа 22 млн акций на 2,5 млрд рублей, чтобы поддержать котировки. В отличие от прежних выкупов по фиксированной цене, на этот раз был установлен период с 15 ноября 2022 года по 15 ноября 2023 года, в течение которого банк приобретал акции на открытом рынке. Хотя из запланированных 22 млн акций было выкуплено только 13 млн, стоимость акций за этот период выросла в 2,8 раза.

Где и как отслеживать байбэки компаний?

Существует ряд бесплатных информационных агентств, которые позволяют отслеживать операции, связанные с выкупом акций.

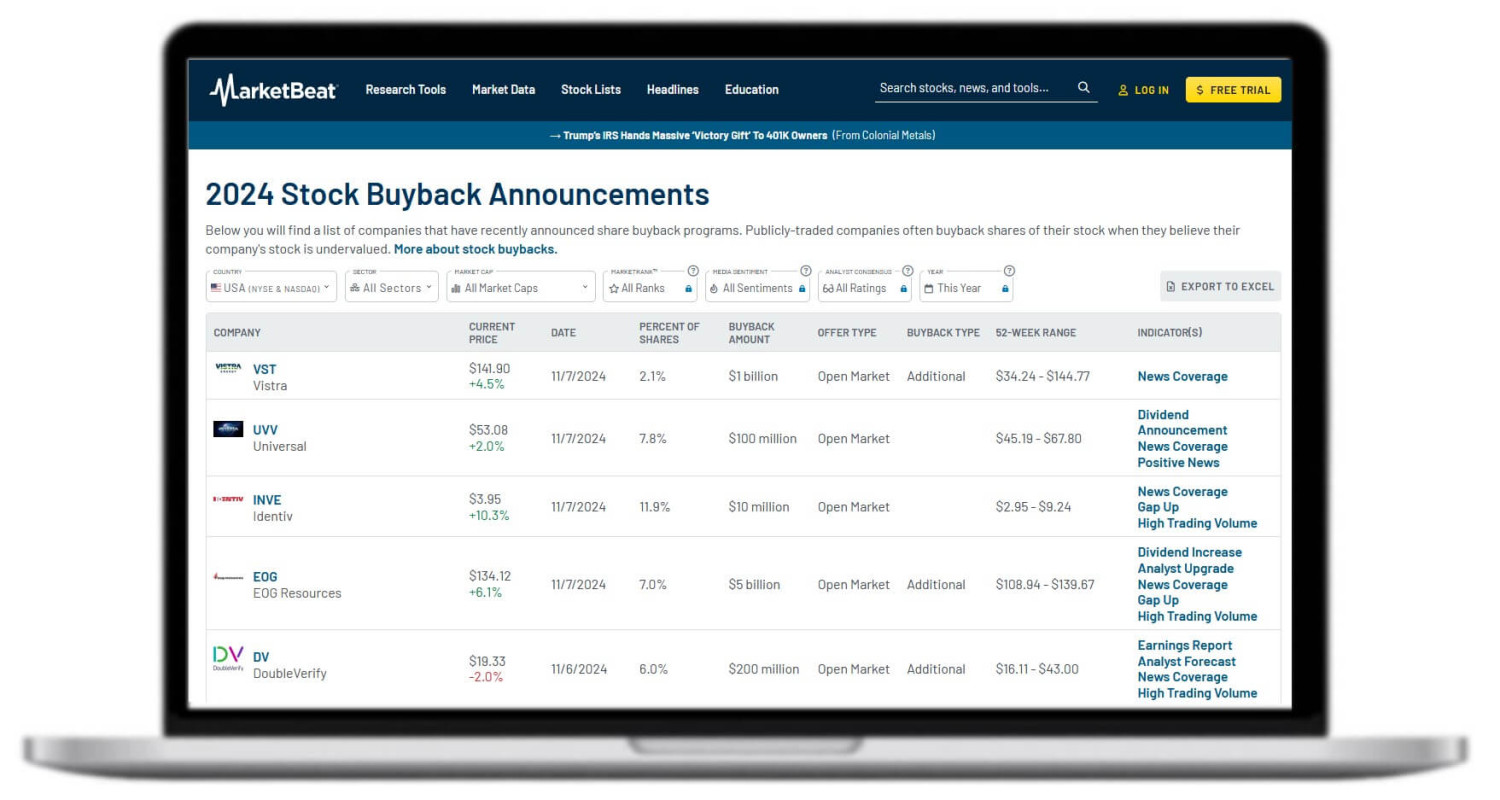

🇺🇸 Информацию по рынку США можно отслеживать на одном из крупнейших зарубежных финансовых сайтов – marketbeat.com. После входа на сайт в строке поиска следует указать Corporate Buybacks, и искомая информация отобразится в полном объеме.

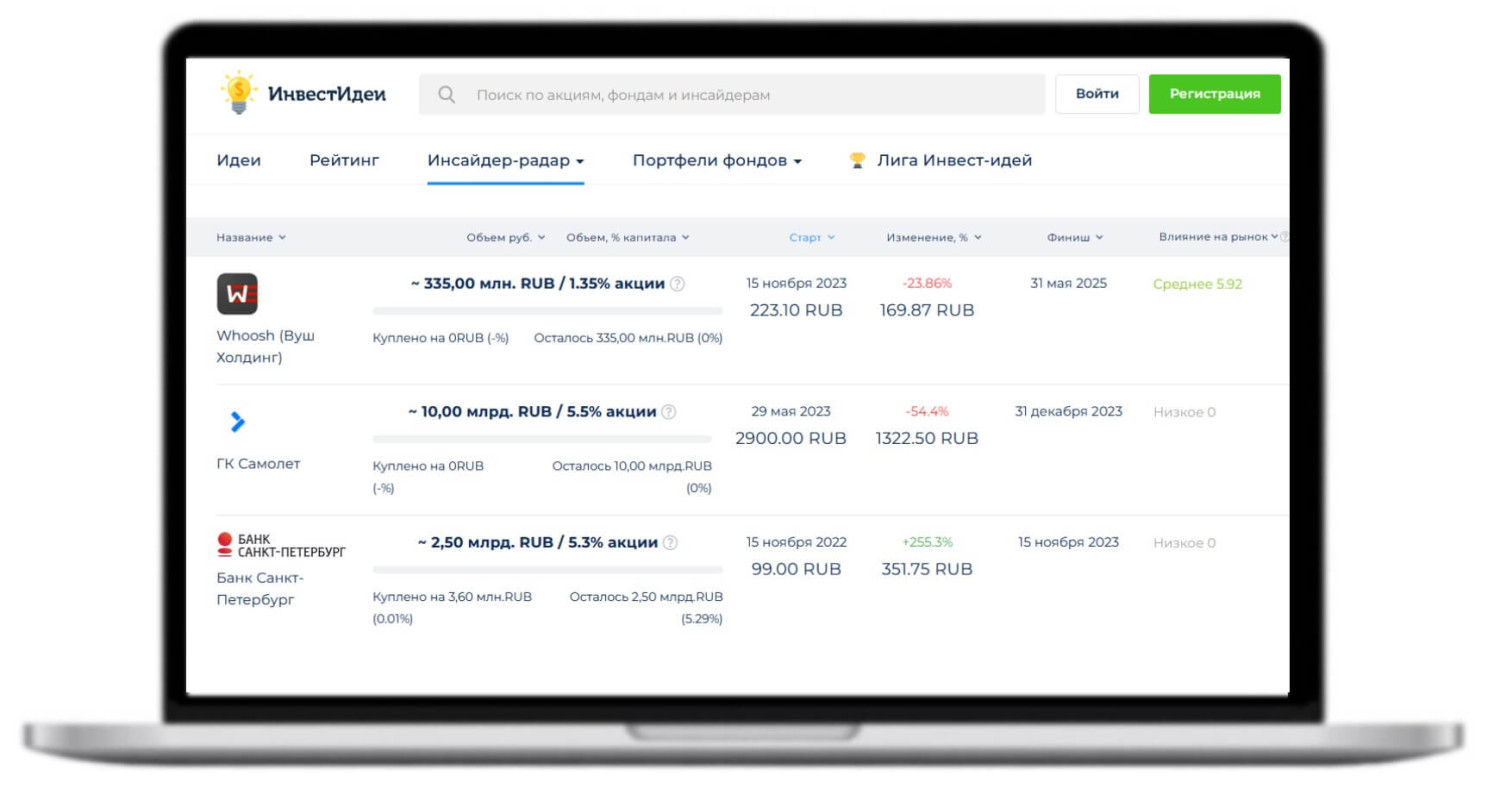

🇷🇺 Информация по рынку России представлена на сайте invest-idei.ru в разделе «Инсайдер-радар», где из выпадающего списка нужно выбрать пункт «Байбеки». Кроме того, данные о байбэках публикуют новостные порталы РБК, Лента, ТАСС, MOEX и многие брокеры.

Дивиденды и байбэки – два основных инструмента поддержания стоимости ценных бумаг эмитента на рынке в средне- и долгосрочной перспективе. Программы обратного выкупа акций дают возможность компании увеличивать капитализацию, перераспределять структуру капитала, инвесторам заработать на котировках. А при погашении казначейских акций увеличиваются EPS и дивиденды.