Что такое овернайт на брокерском счете

Овернайт (от английского overnight – «на ночь», «через ночь») – практика, когда брокер берет взаймы у клиента ценные бумаги до начала следующего торгового дня, а клиент за это получает небольшой платеж. Утром следующего дня брокер возвращает ценные бумаги клиенту и начисляет плату за овернайт. Если активы берут в долг в пятницу вечером, то возвращают их в понедельник утром, обычно до начала торговой сессии. Процент начисляется за все календарные дни.

Термин изначально возник в банковской сфере и широко используется банками до настоящего времени, обозначая краткосрочный кредит или депозит под фиксированный процент. Позднее «ночные сделки» стали применяться на финансовых и фондовых биржах, как удобный способ получить дополнительный доход во время остановки торговых сессий. Таким образом, бывает банковский и биржевой овернайт, их не следует путать.

Схема работы овернайта простыми словами

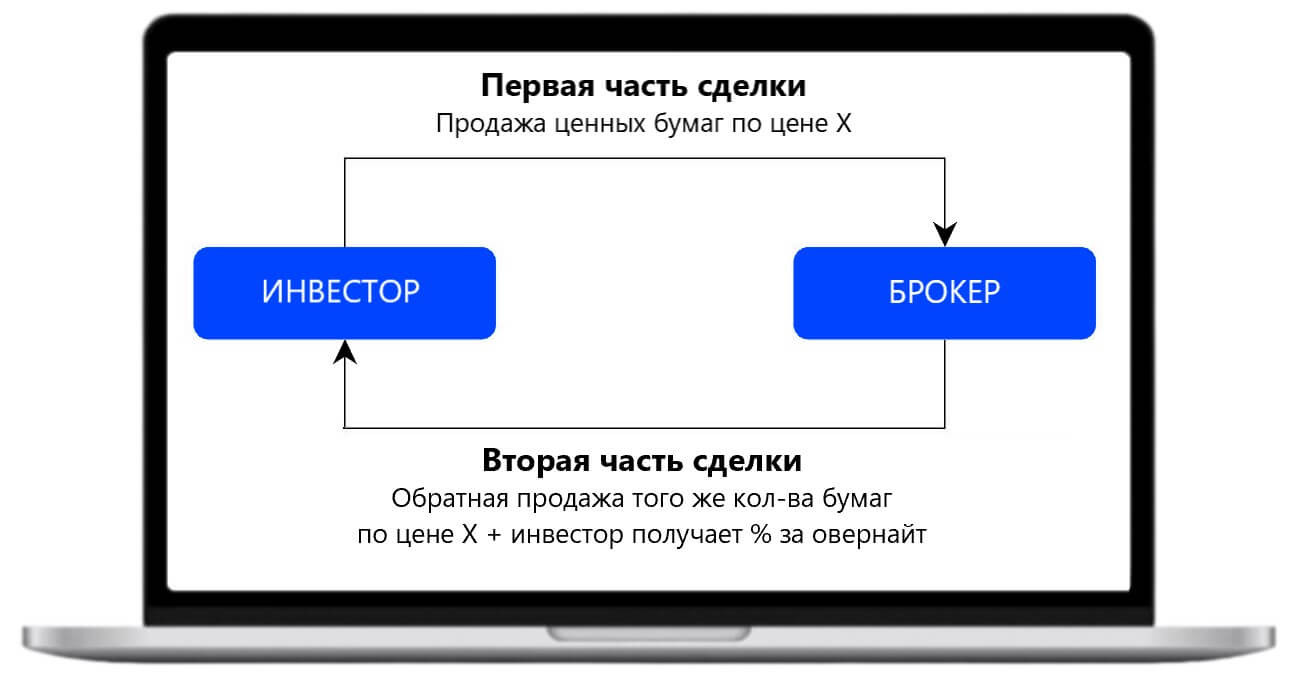

Механизм работы закреплен в договоре инвестора с брокером, оформляется как сделка РЕПО (от английского repurchase agreement – соглашение о выкупе). В соответствии с ним, сделка делится на две части.

Сначала брокер фактически покупает у инвестора ценные бумаги, но с обязательством продать их ему обратно. Потом брокер зарабатывает на сделках с этими ценными бумагами (как правило, одалживая для шортов), и затем совершает вторую часть сделки – обратную продажу акций инвестору, возвращая вместе с ними часть полученной прибыли в виде платы за овернайт.

На каких рынках используется овернайт

Ночные сделки РЕПО проводятся на всех рынках, но больше на валютных и криптовалютных биржах. Заемщики направляют активы на площадки, работающие в то время, когда биржа их страны закрыта, и продолжают проводить сделки. Международный внебиржевой рынок Forex функционирует в круглосуточном режиме с небольшим техническим перерывом, криптовалютные биржи – в режиме 24/7.

Что касается фондовых рынков, то разница часовых поясов позволяет любителям ночной торговли участвовать в торгах на биржах США или Юго-Восточной Азии, если их брокер имеет прямой доступ к ним или они открыли счет у иностранного брокера.

Биржевой овернайт на денежном рынке

Особая ситуация сложилась в 2024 году на российском денежном рынке из-за роста ключевой ставки Банка России. Так, в июле она составляла 18% годовых, в сентябре – 19%, в октябре – 21%. Ставки овернайт (по сделкам РЕПО) привязываются к ключевой ставке БР, и обычно устанавливаются на один-два пункта выше или ниже нее. Высокие ставки определили активность на российском денежном рынке, где сделки овернайт проводят через брокеров, а также получая прямой доступ к бирже, компании из финансовой и даже производственной сферы.

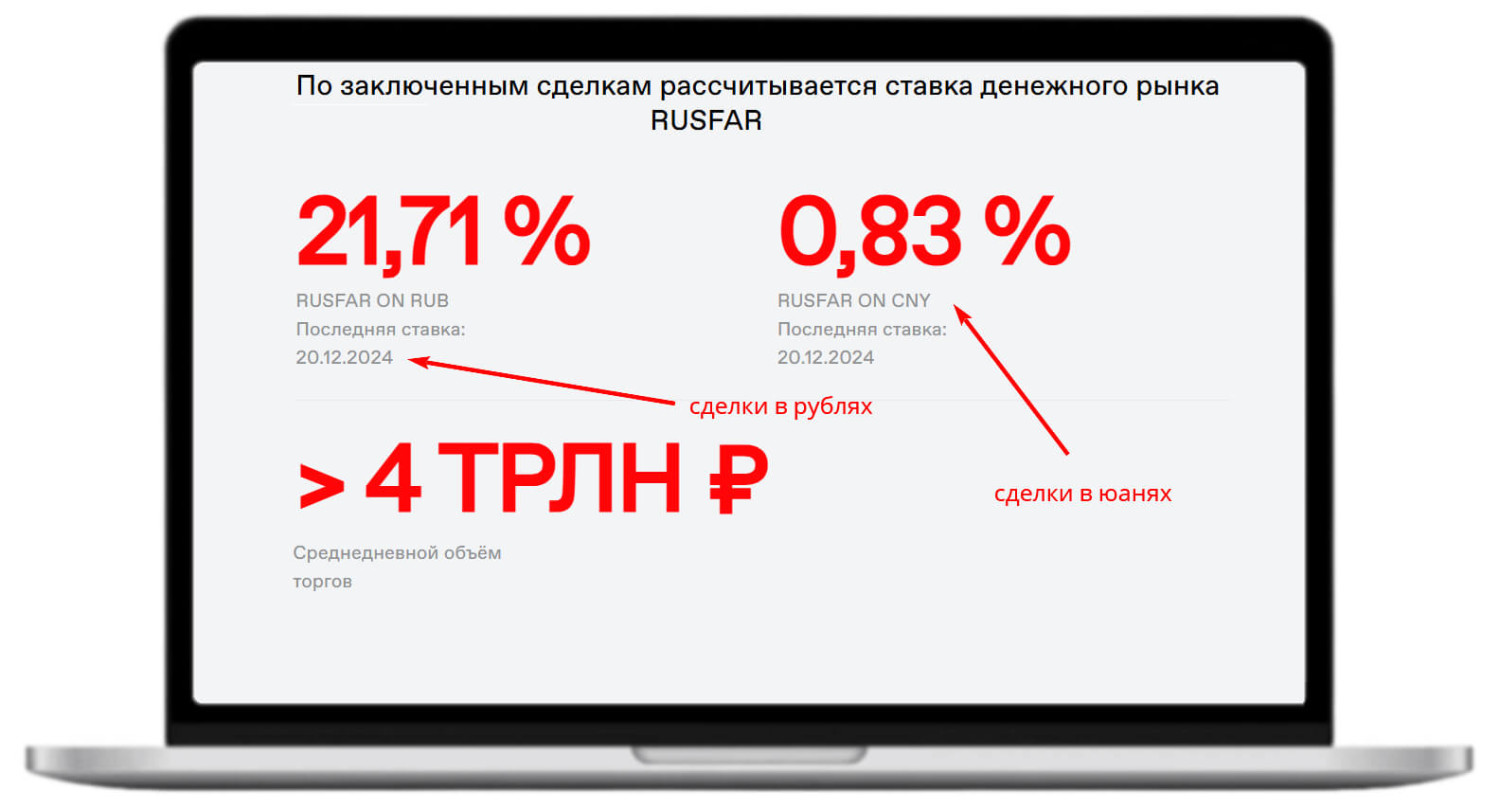

Ориентиром по ставке выступает индекс RUSFAR, ежедневно рассчитывающийся на Московской бирже. На 20 декабря 2024 года ставка составила 21,7% по рублевым сделкам, и это очень выгодно для компаний, имеющих в распоряжении свободные деньги. Они охотно предоставляют их на ночь, чтобы утром получить с процентами, в том числе под залог акций или клиринговых сертификатов участия (КСУ – ценная бумага, выпускаемая Национальным клиринговым центром).

В подавляющем большинстве сделки овернайт практикуют юридические лица, так как заметный доход на них можно получить при крупном депозите. Однако в некоторых случаях брокеры в своих целях формируют пул активов и прибегают к овернайту, занимая средства или ценные бумаги у ряда частных клиентов.

Сколько инвестор может заработать на овернайте

Условия овернайта отличаются у разных брокеров, их нужно смотреть в договоре. Нетрудно посчитать возможный доход с такого инструмента на денежном рынке, исходя из декабрьской ставки 21,71%. Например, инвестор имеет на счету свободную сумму в 500 000 рублей, которую у него на ночь одалживает брокер.

(500 000 руб. * 0,2171) / 365 = 297 рублей.

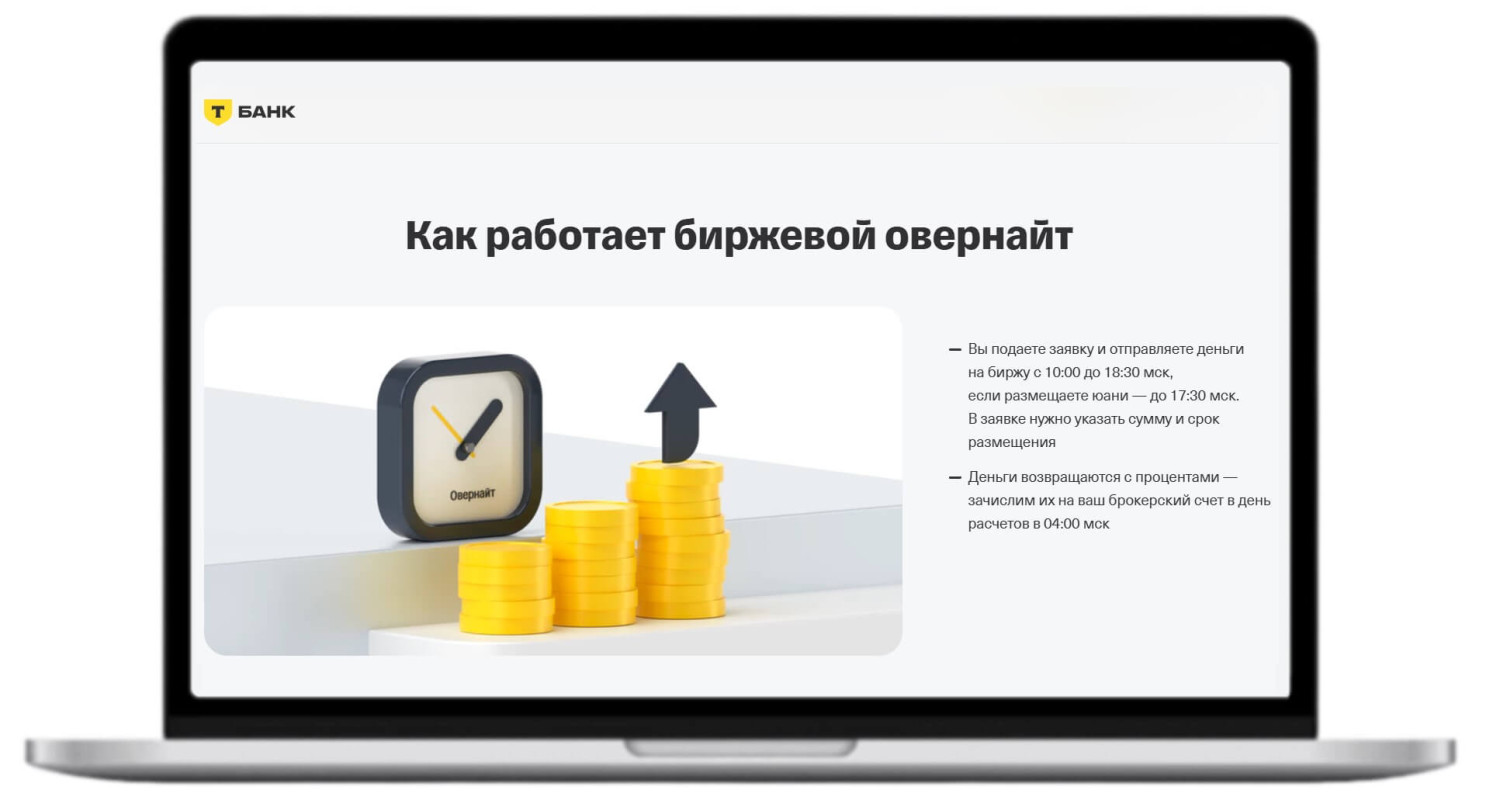

Если денежные средства будут одолжены с вечера пятницы до утра понедельника, на счету инвестора добавится втрое большая сумма: 892 рубля. Доход небольшой, но и риски, на первый взгляд, минимальные, учитывая краткосрочность сделки и ночное время. Например, именно так позиционирует овернайт брокер «Т-инвестиции».

Большая часть инвестиционных компаний при заключении договора по умолчанию подключает клиенту опцию овернайт. Как правило, ее можно легко отключить в личном кабинете брокерского приложения через функции настроек. На это нужно обращать внимание, если нет желания предоставлять свои активы в пользование брокеру ночью в будние и выходные дни.

Брокеры используют овернайт для собственных целей (биржевых спекуляций) и для предоставления активов в пользование третьим лицам (о которых инвестор ничего не знает). Брокер берет за свои услуги комиссию, перечисляя на счет клиента обозначенный в договоре процент. Разумеется, он меньше того, что берет сам посредник, выступая в качестве заимодавца для третьих лиц.

Выгода для инвестора в том, что он получает доход от своих активов, не проводя никаких операций. Так, на выгодном в условиях роста ставки денежном рынке, многие инвесторы хотят получить профит. Если они не располагают достаточной суммой для прямого выхода на биржу, реализовать этот способ заработка они могут только через брокера.

В целом сделки овернайт считаются малорисковыми, однако риски не нулевые:

- Отношения брокера и инвестора в сделках овернайт не регулируются законом. Поэтому в договорах можно встретить разные условия – их диктует брокер. Например, в договоре может быть указано, что инвестор не имеет права требовать неустойку в случае просрочки возврата активов.

- Риск невозврата активов третьим лицом. Брокер в данном случае оказывается такой же пострадавшей стороной, как и инвестор. Он не обязан компенсировать клиенту потери, а взыскание убытков через суд дело долгое и не всегда успешное.

- Сделки овернайт не подпадают под страховку, поэтому в случае банкротства брокера, они не входят в список первоочередных выплат. Инвестор, активы которого были использованы посредником, встанет в общую очередь кредиторов.

Инвесторы неоднозначно относятся к тому, что брокер имеет доступ к их активам и может использовать их для сделок в ночное время. Одни полностью доверяются брокеру в этом вопросе, и не прочь заработать на процентах, другие любят держать все под личным контролем.

Пример отключения опции овернайт

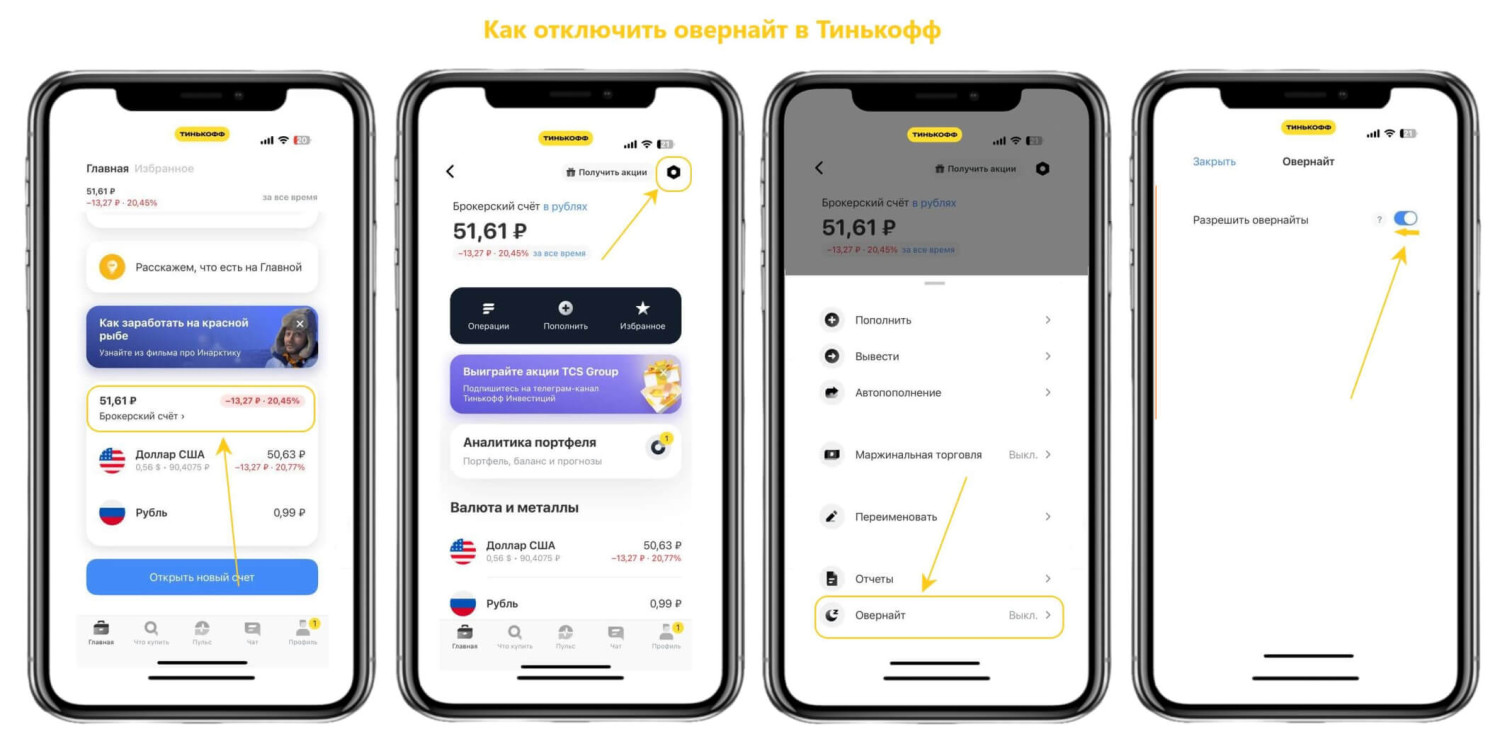

В «Т-Инвестиции» овернайт по умолчанию сразу подключен у большинства клиентов. При этом так же по умолчанию отключены уведомления о плате за него – брокер делает всё возможное, чтобы инвесторы не замечали овернайт и не задумывались о рисках такого инструмента.

Как отключить овернайт в «Тинькофф»:

- Необходимо перейти в «Т-Инвестиции» и авторизоваться.

- На главном экране выбрать «Брокерский счет».

- На открывшейся странице кликнуть на шестерёнку, находится в правом верхнем углу.

- Нажать на «Овернайт».

- Перевести ползунок влево, чтобы было отмечено серым цветом.

Выводы

Сделки овернайт мало известны в среде розничных инвесторов. Финансовые посредники используют их, чтобы получить дополнительный доход. Инвесторы получают небольшую плату за возможность бесконтрольного ночного использования активов, при этом имеются риски их утраты вследствие невозврата.