Форвардный контракт (от англ. forward – заблаговременный) – это производный финансовый инструмент, который обязывает продавца продать, а покупателя купить базовый актив по цене, определённой на момент заключения контракта. Важно, что форвард – это обязательство, а не право (в отличие от опциона). Условия устанавливаются по соглашению сторон, поэтому контрагенты могут заранее договориться об объеме базового актива, цене исполнения, сроке и т.д.

Если в старые времена предметом договоренности форварда были в основном продовольственные товары (рис, кукуруза, масло), то сегодня в качестве актива выступают как реальные товары (нефть, газ, золото), так и финансовые инструменты (ценные бумаги, валюта, процентные ставки).

Продвинутой версией форвардного контракта считаются фьючерсы – это стандартизованный инструмент, торгующийся на бирже, обеспеченный гарантией и контролем со стороны клирингового центра. За это участники платят определенную цену, но в результате фьючерс стал популярным и ликвидным биржевым инструментом.

В свою очередь, форвардный контракт («дедушка» фьючерса) – это полностью внебиржевой инструмент. Его условия согласовывают стороны договора, они в каждом случае индивидуальны. Заключение форварда ничего не стоит, но имеется и риск его неисполнения, который стороны берут на себя. Это обусловливает низкую ликвидность и повышенный риск инструмента.

Несмотря на отсутствие утвержденного стандарта, в форвардном контракте всегда присутствуют существенные условия:

- Предмет договора – базовый актив, в отношении которого заключается контракт. Это может быть реальный товар, валютная пара, акции.

- Цена поставки – стоимость, по которой должна быть реализована сделка в определенное контрактом время. Она не зависит от рынка.

- Дата исполнения – день, в который сделка должна быть исполнена на условиях форварда. Срок ничем не ограничен.

- Форвардная цена – стоимость актива на момент заключения сделки. Она может соответствовать или отличаться от цены поставки.

- Объем поставки – количество поставляемого актива в соответствующих единицах измерения.

Теоретически сам форвард может стать предметом купли-продажи, но в реальности это практически невозможно. Трудно найти покупателя на инструмент, условия заключения которого сугубо индивидуальны.

С 01.04.2022 доступ к операциям с внебиржевыми производными финансовыми инструментами (ПФИ) открыт неквалифицированным инвесторам после прохождения специального тестирования (с биржевыми ПФИ – уже с 01.10.2021).

Виды форвардных контрактов

Существует несколько классификаций форвардных контрактов.

В зависимости от базового актива различают:

Финансовый форвард – это контракт, в основе которого лежат финансовые активы (валюта, процентные ставки, ценные бумаги). Такие контракты часто используются в банковской практике.

Товарный форвард – заключается контрагентами на поставку материальных активов.

В зависимости от характера исполнения обязательств выделяют:

Поставочный форвард – подразумевает передачу базового актива.

Расчётный форвард – предполагает выплату разницы между ценой базового актива на момент заключения договора и ценой на момент его исполнения.

В свою очередь финансовые форварды имеют более детальную классификацию:

Валютный форвардный контракт – позволяет сторонам сделки зафиксировать обменный курс валютной пары.

Процентный форвардный контракт – регулирует условия привлечения или размещения денежных ресурсов.

Форвардный контракт на ценные бумаги стал чаще использоваться для хеджирования рисков при покупке акций в период IPO.

Как работает форвардный контракт

Рассмотрим механизм действия валютного форварда на примере банка «СБЕР». Такие контракты нашли широкое распространение в банковской сфере.

Предположим, что оптовая компания импортирует товары из Европы, США и Китая. В частности, она заключила контракт с китайским экспортером в октябре 2024 года на поставку товара тремя партиями, за каждую нужно перечислить 100 тыс. юаней.

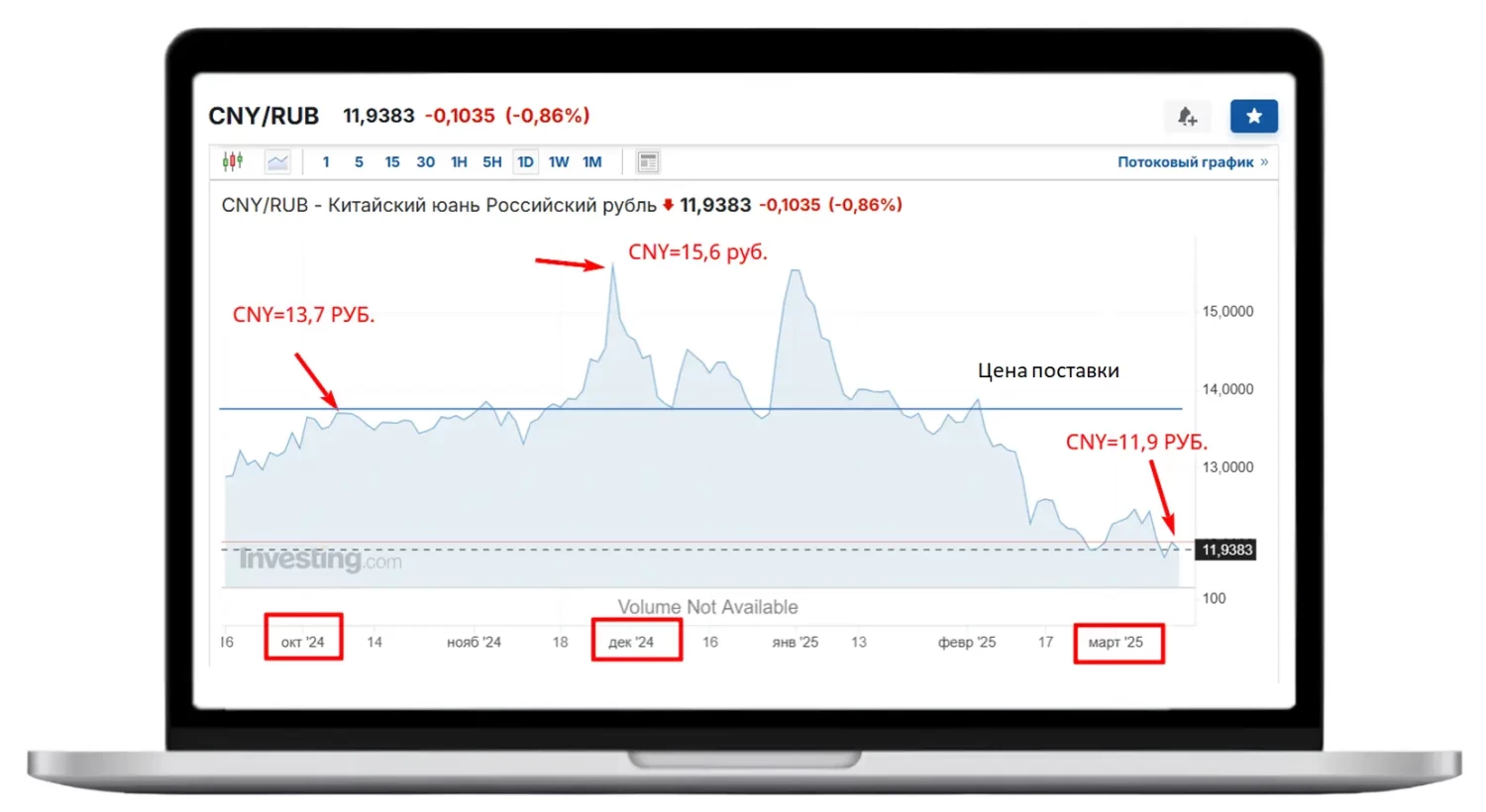

На момент подписания договора курс составлял CNY/RUB = 13,7. То есть, за необходимое количество юаней импортер отдал банку 1 370 000 рублей. Учитывая колебания курса, компания решила подстраховаться и заключила со «СБЕРом» два поставочных форвардных контракта, предусматривающие продажу 100 тыс. юаней по цене исполнения 13,7 рубля за юань в декабре 2024 года и в марте 2025 года.

Итог исполнения форвардного контракта:

- В декабре стоимость юаня была 15,6 руб., однако банк продал их по цене договора и потерпел убыток.

- В марте 2025 года юань стоил 11,9 руб., в результате банк получил прибыль.

- Импортер в обоих случаях получил валюту по устраивающей его цене.

В отношении валюты разных стран в банке могут быть не одинаковые условия. В частности, «СБЕР» заключает поставочные форварды в отношении юаня, тенге, дирхама, рупии. А вот в отношении доллара и евро банк заключает только расчетные форвардные контракты. Другими словами, он не обязуется продать необходимую валюту в нужном количестве, но готов компенсировать курсовую разницу в рублях.

Приведем другой пример, заменив юань на доллар. Импортер заключил форвардный контракт на покупку иностранной валюты, установив форвардный курс или цену USD на октябрь 2024 – 96,99 рубля. Как в этом случае выполняется контракт:

- в декабре 2024 года – курс Банка России превысил форвардный, и банк выплатил компании курсовую разницу;

- в марте 2025 года – курс БР ниже, чем расчетный по контракту, и разницу выплатила банку компания.

Если бы компания заключила с банком контракт на продажу USD, ситуация с перечислением контрагенту курсовой разницы была бы противоположной.

Преимущества расчетного форварда в том, что можно зафиксировать курс интересующей валюты, и цена будущей покупки (продажи) известна сторонам заранее. Это позволяет не держать деньги на счету постоянно, они потребуются только в момент расчета.

Пример форвардного контракта на сделках IPO

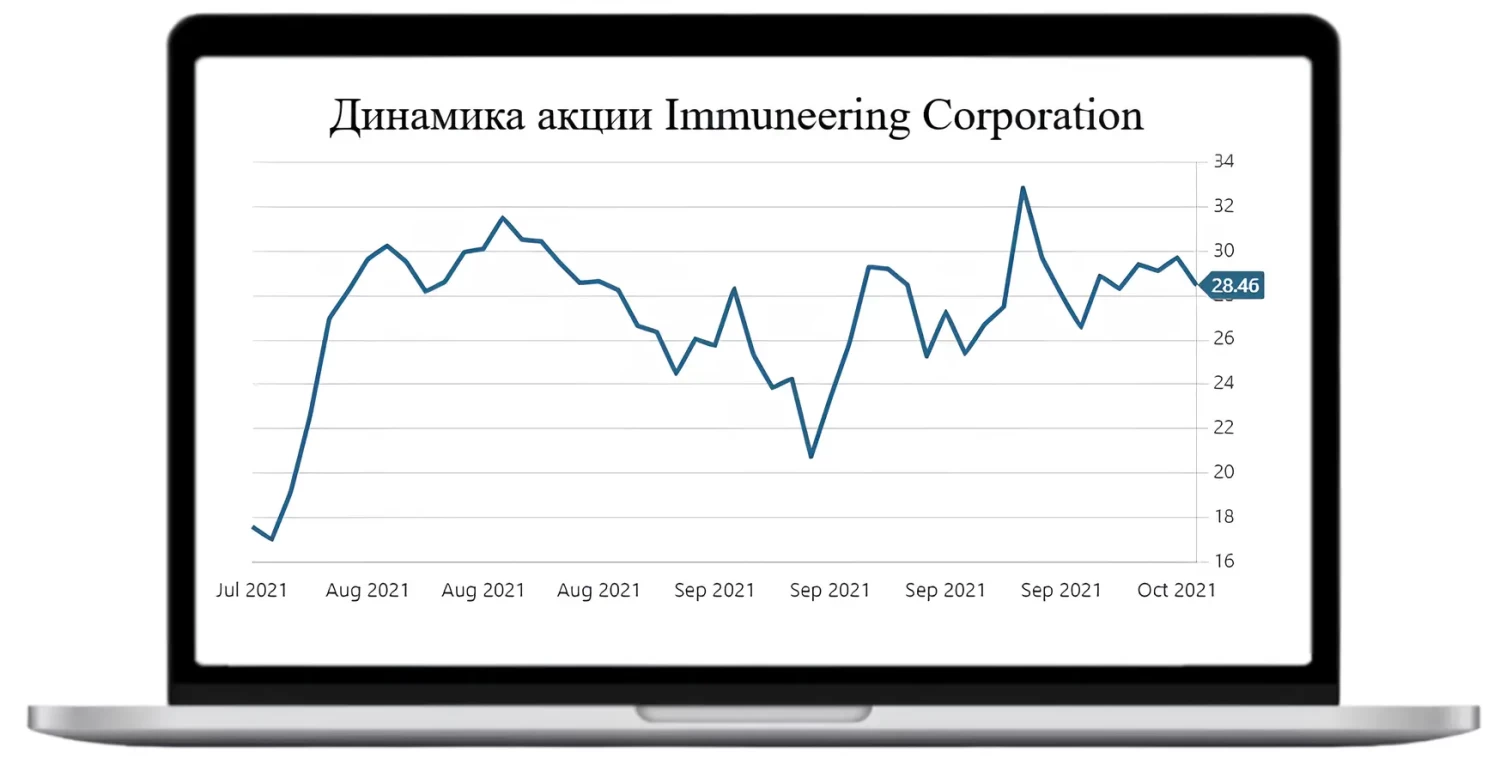

На бирже NASDAQ 30 июля 2021 года состоялось размещение акций биотенологической компании Immuneering Corporation. Цена размещения составляла $15. Локап период продолжался до 02.11.2021 года.

Предположим, что инвестор приобрел 10 акций.

В тот момент его позиция составляла 15 * 10= 150 долл.

Текущая позиция составляет 28,46 *10= 284,6 долл.

Текущая прибыль инвестора 134,6 долл.

Учитывая наблюдаемую волатильность ценной бумаги, инвестор может выразить желание зафиксировать текущую прибыль, что становится возможным через использование форварда.

Инструмент представляет собой внебиржевой поставочный контракт на акцию, которая обращается на иностранной бирже.

Процедура предполагает, что инвестор заключает договор с брокером, который готов приобрести акции по окончании локап периода по цене 28,46 долл., но с дисконтом (может варьироваться от 5 до 20% от текущей позиции).

Предположим, что дисконт составляет 12 % или $34,15 (284,6 * 12%).

По окончании локап периода акции будут проданы брокеру по фиксированной цене $28,46 за минусом дисконта в размере $34,15, а инвестор получит свою прибыль в размере $100,45.

Кредитный риск форвардного контракта снижается благодаря брокеру, который с высокой вероятностью исполнит обязательство по покупке акции. Однако брокер управляет собственными рисками, устанавливая гарантийное обеспечение с ограничениями на распоряжение имуществом инвестора.

Несмотря на сниженный кредитный риск, брокеры предупреждают о множестве рисков форварда на IPO, связанных с природой деривативов и иностранным происхождением базисного актива.

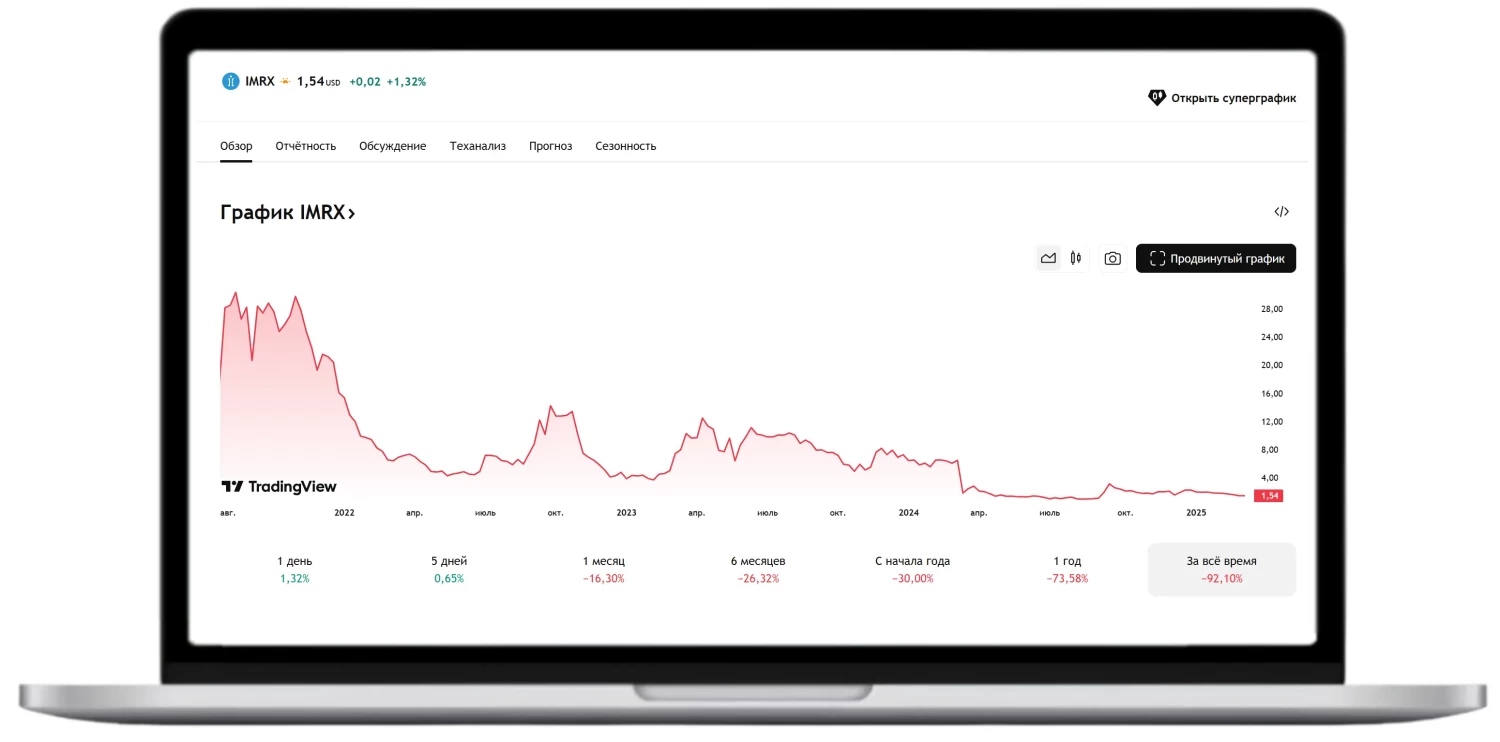

💡 В день завершения локапа ценная бумага торговалась в диапазоне 26-29 долларов. В последующие годы стоимость актива только снижалась, и к марту 2025 года цена опустилась до 1,54 доллара, что делает применение форвардного контракта разумным решением для инвестора, продавшего актив заблаговременно по выгодной цене.

Современная версия форварда: СFD

В своем классическом виде форвардный контракт был поставочным, то есть предполагал наличие реального товара. С появлением расчетного форварда ситуация изменилась: предметом договора может быть не сама поставка, а ценовая разница на товар. В результате на рынке появился новый финансовый инструмент – CFD, или контракт на разницу цен. Его можно рассматривать как разновидность форвардных контрактов, но с некоторыми отличиями.

Сходство CFD и форварда:

- Оба являются внебиржевыми инструментами.

- Используются для спекуляций или хеджирования.

- Представляют собой соглашения между двумя сторонами.

Различия инструментов:

- Форвардные контракты могут включать физическую поставку базового актива, тогда как CFD обеспечивают только денежное урегулирование.

- CFD часто имеют стандартизированные условия, предложенные брокерами, а форварды обладают большей гибкостью и персонализацией.

- Оба типа контрактов сопряжены с рисками, но CFD часто используются с кредитным плечом, что может увеличить потенциальные прибыли и убытки.

Сторонами контракта CFD выступают инвестор (трейдер) и брокер. Возможность заключать такие договоры появилась после утверждения в феврале 2025 года «Базового стандарта совершения операций на финансовом рынке при осуществлении деятельности форекс-дилера». С 10 марта 2025 года форвардные контракты CFD в России предлагают «Альфа-Форекс», «Финам Форекс» и «БКС Форекс».

Основные характеристики CFD

- Торговля на разнице цен (contract for difference) не предполагает прямого владения активами, а основана на получении прибыли (убытка) от роста или падения стоимости базового актива.

- Предметом контракта могут выступать иностранные акции, индексы, драгоценные металлы, валютные пары.

- CFD дает возможность участвовать в международных торгах без покупки иностранных акций, извлекать доход от их роста или падения.

- Эти контракты не подпадают под санкции, так как сделки регулируются в российском правовом поле.

- Контракты позволяют вести торговлю без экспирации, позиции могут быть открыты длительное время.

- Возможна торговля лонг (на рост акций) и в шорт (на падение).

- Заключать форвардные контракты CFD могут и неквалифицированные инвесторы после прохождения теста.

- Открыть счет у брокера можно в рублях, юанях, дирхамах, долларах, евро.

- Практически всегда это маржинальная торговля, размер плеча от 5 до 10.

Таким образом, CFD-контракты предоставляют доступ к иностранным акциям без непосредственной покупки бумаг. Самый большой список инструментов предоставляет «БКС Форекс», и все три форекс-дилера, предлагающие форварды на разницу цен, включили в списки наиболее интересные и ликвидные акции.

Плюсы и минусы форвардного контракта

Преимущества и недостатки форварда – это 2 стороны одной медали, и обусловлены они внебиржевой природой контракта.

Достоинства:

Возможность хеджировать рыночный риск, связанный с неблагоприятным движением цены.

Гибкость инструмента, которая позволят сторонам договориться об условиях контракта заранее.

Снижение финансовых затрат из-за того, что отсутствуют комиссии при заключении договора, и не всегда требуется гарантийное обеспечение.

Внебиржевые контракты не предполагают наличие отчетности, которая нужна при биржевых сделках.

Для форвардов на иностранные IPO: надежность контрагента, в лице брокера.

Недостатки:

Высокий кредитный риск, поэтому требуется тщательная проверка контрагента на предмет его платежеспособности и добросовестности.

Форвард – это контракт со строгими обязательствами, поэтому нет возможности маневрирования в части условий договора.

Низкая ликвидность не позволяет продать контракт на вторичном рынке.

Для форвардов на иностранные IPO необходимо гарантийное обеспечение, а также существуют дополнительные риски, связанные с инвестициями в иностранный актив (правовые, системные).

Фиксация цены на будущее время может быть полезна в некоторых обстоятельствах, но при маржинальной торговле несет за собой определенные риски. В CDF контрактах часто предусматривается автоматическое закрытие позиции при достижении минимального уровня собственных средств на счете трейдера, порога отклонения цены заявки от текущих котировок и другие защитные механизмы.