Что такое коэффициент CAPE?

Коэффициент CAPE (Shiller P/E, P/E 10, Cyclically Adjusted Price-to-Earnings Ratio) – это циклически скорректированный коэффициент P/E, при расчёте которого учитывается прибыль за предыдущие 10 лет с поправкой на инфляцию. Мультипликатор был популяризован нобелевским лауреатом Робертом Шиллером.

Классический P/E позволяет оценить акцию в конкретный момент времени. Он может зашкаливать, когда рынок «перегрет», а в период спада коэффициент может быть занижен – в таких условиях сложно назвать справедливую стоимость. Нивелировать колебания деловой активности призван мультипликатор CAPE.

Индикатор используется в анализе стоимости акций в разрезе регионов, индексов или отдельных эмитентов.

На графике ниже приведено сравнение показателей CAPE и P/E на фондовом рынке США. В 2008 году для индекса S&P 500 коэффициент P/E своим резким подъемом подавал сигнал о переоценённости акций. Одновременно с этим CAPE демонстрировал стабильность в кризис. Коэффициент цена/прибыль в данном случае давал ложный сигнал, связанный с обвалом ипотечного рынка США.

Целесообразно в этой ситуации оценивать CAPE ratio, так как в реальности пик P/E объяснялся колоссальным снижением прибыли. Именно этот период был благоприятным для покупки акций из индекса S&P 500.

История возникновения коэффициента Shiller PE Ratio

Профессор Йельского университета Роберт Шиллер разработал концепцию CAPE (сглаженного коэффициента P/E), полагая, что она объективнее отражает соотношение цены и прибыли в долгосрочной перспективе. Доходы компаний подвержены временным колебаниям, а циклические изменения рынка и кризисы значительно влияют на стандартный 12-месячный коэффициент P/E. Чем выше цикличность бизнеса, тем заметнее различия между показателями P/E и CAPE.

Задачи, которые решает коэффициент Шиллера:

Оценка стоимости акций. CAPE помогает определить, насколько акции переоценены или недооценены по сравнению с их историческими значениями. Это позволяет инвесторам принимать более обоснованные решения о покупке или продаже активов.

Прогнозирование доходности. CAPE служит индикатором долгосрочной доходности рынка. Высокие значения могут указывать на потенциальные рыночные пузыри и низкую ожидаемую доходность в будущем, в то время как низкие значения могут сигнализировать о возможных инвестиционных возможностях с высокой доходностью.

Сравнение компаний и рынков. Коэффициент позволяет сравнивать компании внутри одной отрасли, что помогает выявлять недооцененные активы и принимать более целенаправленные инвестиционные решения. Кроме того, он пригоден для сравнения разных сегментов и рынков разных стран.

Коэффициент Шиллера и P/E служат разным целям и могут использоваться в зависимости от цели и вида анализа: CAPE для долгосрочных инвестиций и оценки рынка, а P/E – для краткосрочных решений относительно отдельных акций.

Как рассчитывается CAPE на практике?

Вычисление P/E Шиллера по сравнению с классическим вариантом P/E может занять чуть больше времени с точки зрения поиска информации на горизонте предыдущих десяти лет.

Формула расчета CAPE: Cape ratio = Price/E*, где

- Price – текущая рыночная цена,

- E* – среднее значение прибыли на акцию за предыдущее десятилетие с поправкой на инфляцию.

Например, сравним величину коэффициентов P/E и CAPE для компании «Северсталь», опубликовавшей отчетность за 2024 год. Расчет приводится по состоянию на 30 декабря 2024 года, величина EPS приводится по данным Smart-Lab.

| Годы | EPS | Инфляция, % | EPS c поправкой |

| 2015 | 41,1 | 12,91 | 35,8 |

| 2016 | 121,9 | 5,38 | 115,3 |

| 2017 | 174,3 | 2,52 | 169,9 |

| 2018 | 153,6 | 4,27 | 147 |

| 2019 | 136,4 | 3,05 | 132,2 |

| 2020 | 89,1 | 4,91 | 84,7 |

| 2021 | 357,6 | 8,39 | 327,6 |

| 2022 | 129,4 | 11,92 | 114 |

| 2023 | 231,4 | 7,42 | 214,2 |

| 2024 | 178,6 | 9,07 | 162,4 |

| Среднее | 150,3 | ||

| Цена акции | 1337 | ||

| P/E | 7,5 | ||

| CAPE | 8,9 |

Из приведенного расчета видно, что показатель по Шиллеру выше соотношения цена/прибыль по итогам 2024 года. То есть на текущий момент акции компании можно считать недооцененными, они имеют потенциал роста.

К сожалению, индекс Shiller PE Ratio практически невозможно найти в готовом виде для компаний, торгующихся на Московской бирже. Его несложно рассчитать, зная EPS, чем и пользуются инвесторы, составляя свои частные прогнозы.

Что может показать CAPE Ratio?

Шиллер создавал свой коэффициент для оценки доходности американского фондового рынка, продемонстрировав четкую отрицательную связь между ним и рыночной доходностью на примере индекса S&P 500. Когда наблюдается высокий CAPE, доходы рынка снижаются, и наоборот. Многочисленные исследования показали, что коэффициент Шиллера PE можно успешно применять и на мировых рынках.

На практике Shiller PE Ratio имеет смысл использовать как один из инструментов прогнозирования доходности рыночной доходности на горизонте от 10 до 20 лет. Например, индекс S&P 500 является барометром американского фондового рынка. Когда коэффициент CAPE становился выше 22 (среднее около 15-16), доходность в следующем десятилетии снижалась.

Анализ исторических данных CAPE ratio для S&P 500 используется некоторыми участниками для поиска пузырей на фондовом рынке и прогнозирования вероятных обвалов. На графике ниже пик в районе 2000 года связан с последующим кризисом доткомов, а рост индикатора в районе 2008 года предзнаменовал кризис на американском рынке недвижимости.

В январе 2022 года величина индекса поднялась до значения 36,94 и многие инвесторы стали предрекать обвал рынка. Однако с переменным успехом он демонстрирует колебания уже третий год, а рынок американских акций продолжает расти. Роберт Шиллер связывает рост CAPE с низкими ключевыми ставками ФРС.

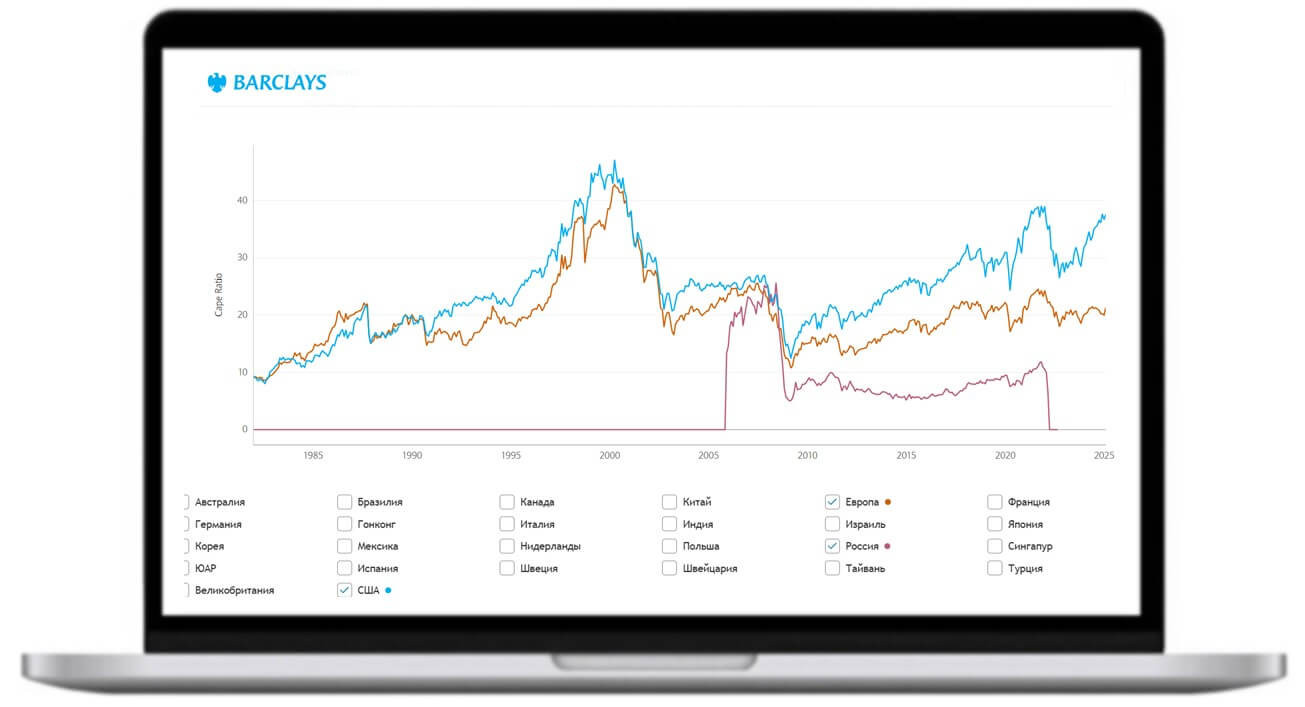

Где отслеживать данные CAPE для стран?

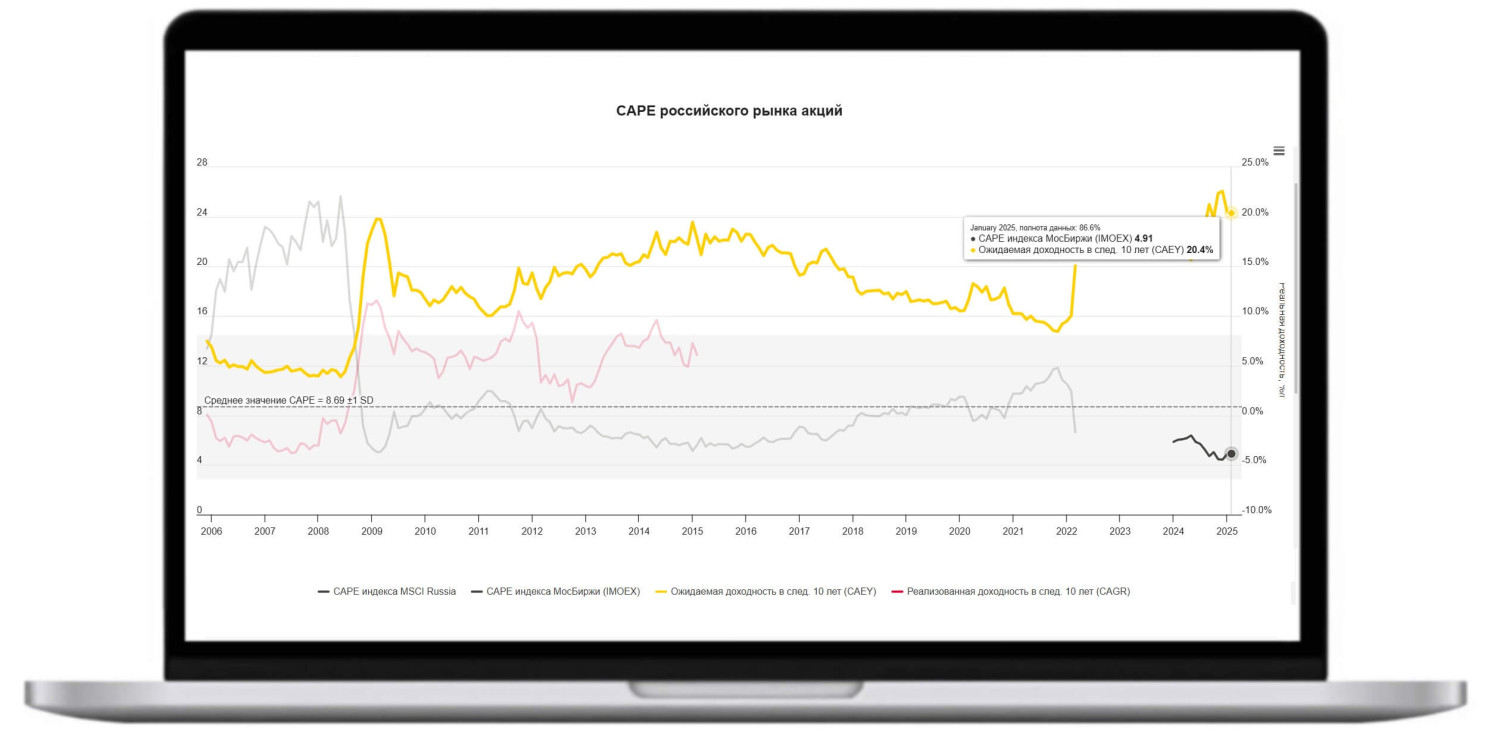

Первоначально P/E Шиллера рассчитывался для фондового рынка США, но позднее была опубликована расширенная статистика, которая представлена на сайте банка Barclays. Сервис дает возможность выбрать страну/регион и вывести соответствующие данные по CAPE. С 2022 года сервис не показывает расчеты по российскому фондовому рынку.

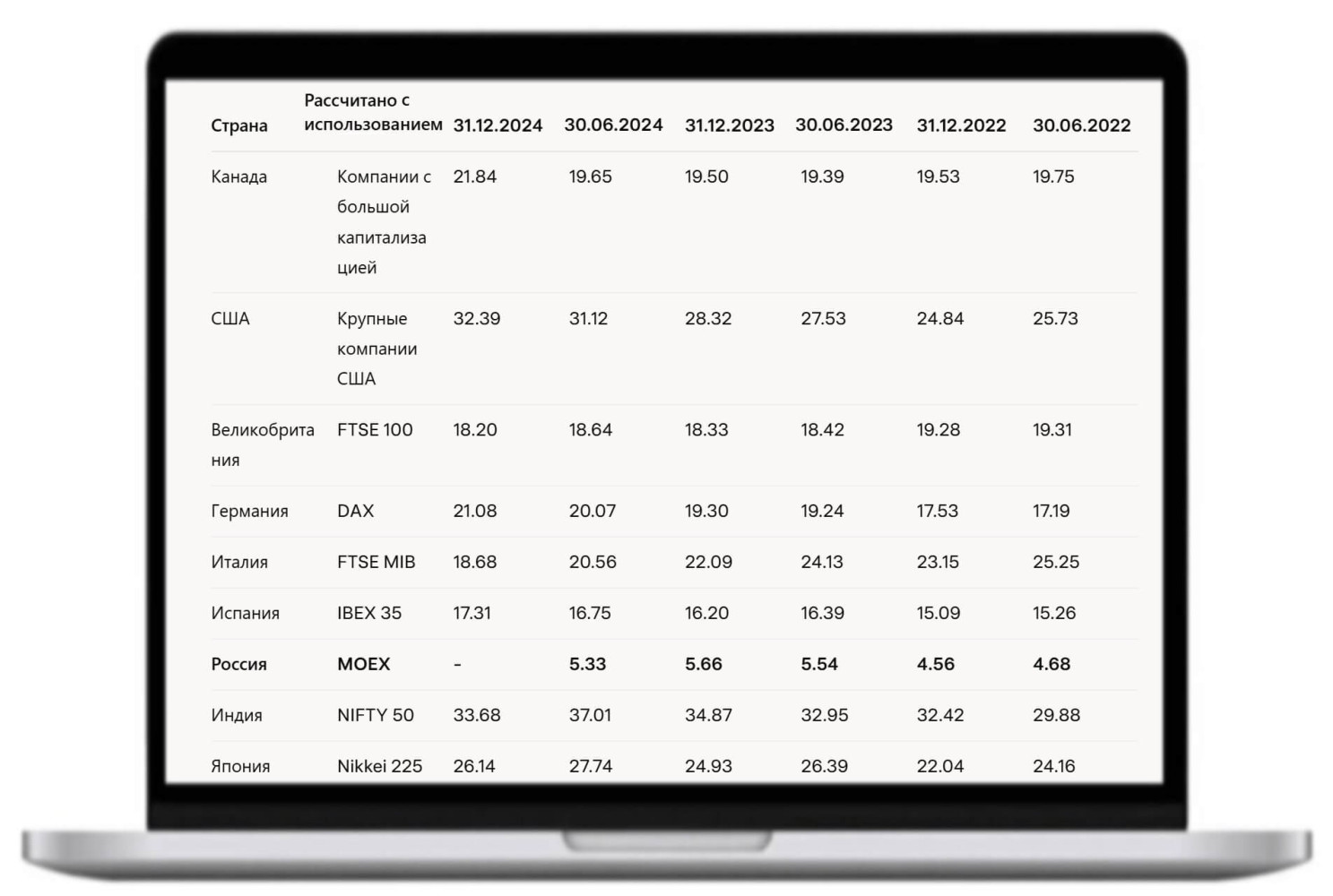

Единственная аналитическая компания, которая продолжает рассчитывать Shiller PE Ratio и показатель цена/прибыль для российского рынка – Siblis Research. Данные обновляются раз в полгода и публикуются в табличном виде.

Нетрудно заметить, что самые дорогие фондовые рынки в таких странах, как США, Индия и Япония. Недооцененные страны: Гонконг, Южная Корея и Китай. Значит ли это, что инвесторам нужно срочно продавать акции американских компаний и вкладывать средства в китайский бизнес?

Конечно, нет. Частично недооцененность акций стран Юго-Восточной Азии объясняется многочисленными проблемами в экономике, накопленными во время пандемии и в течение последующих лет. Не стоит напрямую сравнивать коэффициенты CAPE разных рынков. Самый эффективный способ оценить, недооценен или переоценен фондовый рынок страны, – это сравнить его текущий коэффициент с его историческим средним значением.

На изображении выше отчетливо видно, что рынки Гонконга и Германии до 2010 года демонстрировали разную динамику CAPE, а в последующие годы их поведение было практически идентичным.

Отдельного разговора заслуживает российский рынок – он выбивается из общей картины низким показателем Shiller PE Ratio, и это не случайно. Акции российских компаний хронически недооценены мировым рынком и причины этого кроются не только в экономике, но и в геополитике. Традиционно недооценка российских акций связывается со слабой эффективностью компаний, высокой зависимостью рынка от цен на энергоносители, слабой конкуренцией и высоким уровнем спекулятивности. Некоторые эксперты считают, что главные причины недооцененности наших компаний – это глобализация мировых рынков, продвигаемая США, и протекционизм в отношении американских компаний.

Плюсы и минусы показателя

Основное преимущество P/E Шиллера по сравнению с классическим P/E – это возможность сгладить колебания разных стадий финансового цикла. Поскольку CAPE учитывает более длительный период прибыли, он предоставляет более объективную оценку акций, что помогает избежать ложных сигналов о переоценённости или недооценённости активов. Безусловным плюсом является его способность служить индикатором долгосрочной доходности рынка.

Недостатки коэффициента:

Ориентированность на прошлое. Законодательство в области бухгалтерского учета и налогообложения претерпевает изменения, поэтому в разные периоды методика расчета прибыли может отличаться, искажая показатель. Точно так же меняются бизнес-процессы, и за 10 лет компания может совершить большой рывок.

При анализе индекса стоит обратить внимание на его структуру в разрезе отраслей: если превалируют динамичные компании (например, IT), то мультипликатор принимает высокие значения. То же самое справедливо и для региона, где преобладают стремительно развивающиеся технологичные компании.

На цену акций оказывает влияние не только будущая прибыль компаний, но и ключевые ставки. Если они низкие – CAPE увеличивается. Влияние процентных ставок учитывает еще один коэффициент Шиллера –избыточная доходность (Excess CAPE Yield).

Игнорирование дивидендов и байбеков. Коэффициент не учитывает характер распределения прибыли, включая дивидендные выплаты и обратный выкуп акций. Это может привести к неправильной оценке компаний с различными стратегиями распределения прибыли.

Возможность коэффициента цена/прибыль Шиллера предсказать 10-летнюю рыночную доходность составляет около 43 %. Хотя высокие значения CAPE могут указывать на пузырь на рынке, это не гарантирует немедленного обвала. Рынок может оставаться переоцененным в течение длительного времени.