Что такое free-float акций простыми словами?

Free-float («Фри-флоат», «свободное плавание») – это количество акций конкретного эмитента, свободно обращающихся на бирже, и доступных инвесторам для публичных торгов.

При проведении IPO не все выпущенные компанией акции, попадают на рынок. Часть из них (закрытая доля) принадлежит акционерам, которые в обычной ситуации продавать бумаги не собираются, так как инвестировали в них на долгий срок. Среди них могут быть:

- Учредители компании, желающие сохранить за собой контрольный пакет: 50 % плюс 1 акция.

- Дочерние компании эмитента и аффилированные с ним юридические лица.

- Топ-менеджеры компании (представители высшего управленческого звена) и их родственники.

- Государство и государственные организации, которые приобретают долю в стратегически важных компаниях.

- Акционеры, которые приобрели пакет акций более 5 %, что дает им право инициировать собрание учредителей.

- Институциональные инвесторы (банки, паевые фонды), которые обычно приобретают активы на длительный период.

Например, у ПАО «Норильский никель» закрытая часть акционерного капитала составляет 68 %, соответственно, free-float – 32 %. Логика эмитента понятна: нахождение в свободной продаже количества акций, теоретически позволяющего собрать в одних руках контрольный пакет, влечет за собой риск захвата и смены руководства. С другой стороны, чем больше акций в «свободном плавании», тем больше у них собственников, тем выше их ликвидность и тем меньше возможностей для спекулятивных манипуляций с котировками.

Само по себе количество акций в обращении не является информативным показателем. Сложно понять: «что такое хорошо, а что такое плохо?», зная лишь число акций в обращении. Настраивая фильтры для анализа акций компаний, инвестору гораздо важнее сравнивать показатели разных эмитентов между собой – для этих целей используется коэффициент free-float.

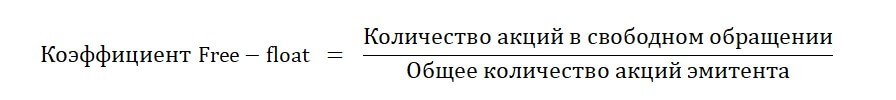

Как рассчитывается free-float?

Коэффициент free-float (FF) отражает долю акций, которые находятся в свободном обращении на бирже. Математически он выражается как отношение количества акций в свободном обращении к общему количеству акций эмитента:

Мультипликатор принимает значения от 0 до 1 (от 0% до 100%).

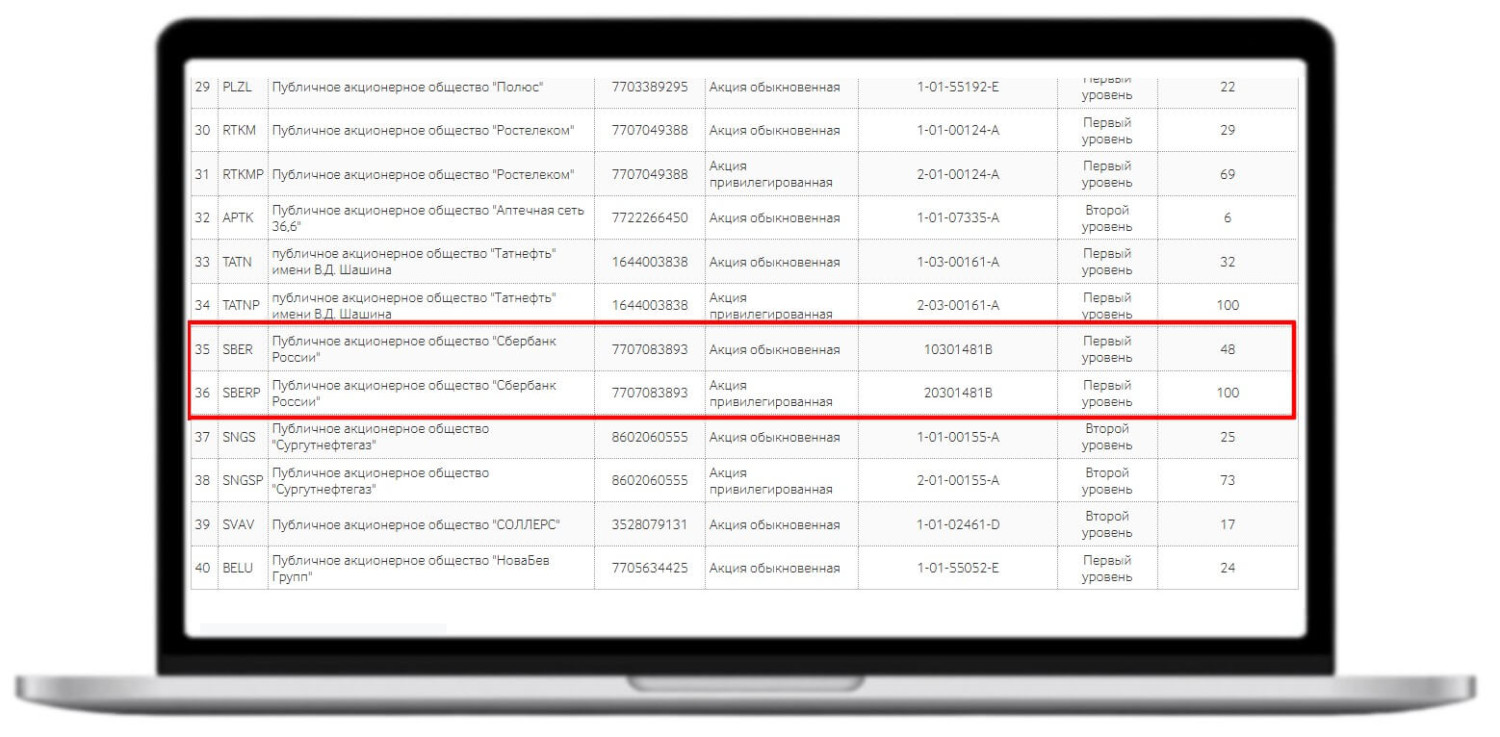

Для обыкновенных и привилегированных акций показатель рассчитывается отдельно. Например, ПАО Сбербанк держит в свободном обороте 100 % привилегированных акций, а free-float обыкновенных акций составляет 48 %.

Как узнать, сколько акций компании находится в свободном обращении?

Самостоятельно вычислять коэффициент FF нет нужды, вся информация публикуется на профильных ресурсах.

Для доступа к информации о FF по акциям российских компаний доступны:

Сайт Московской биржи – moex.com/ru/listing/free-float.aspx.

Investfunds.ru.

Tradingview.com.

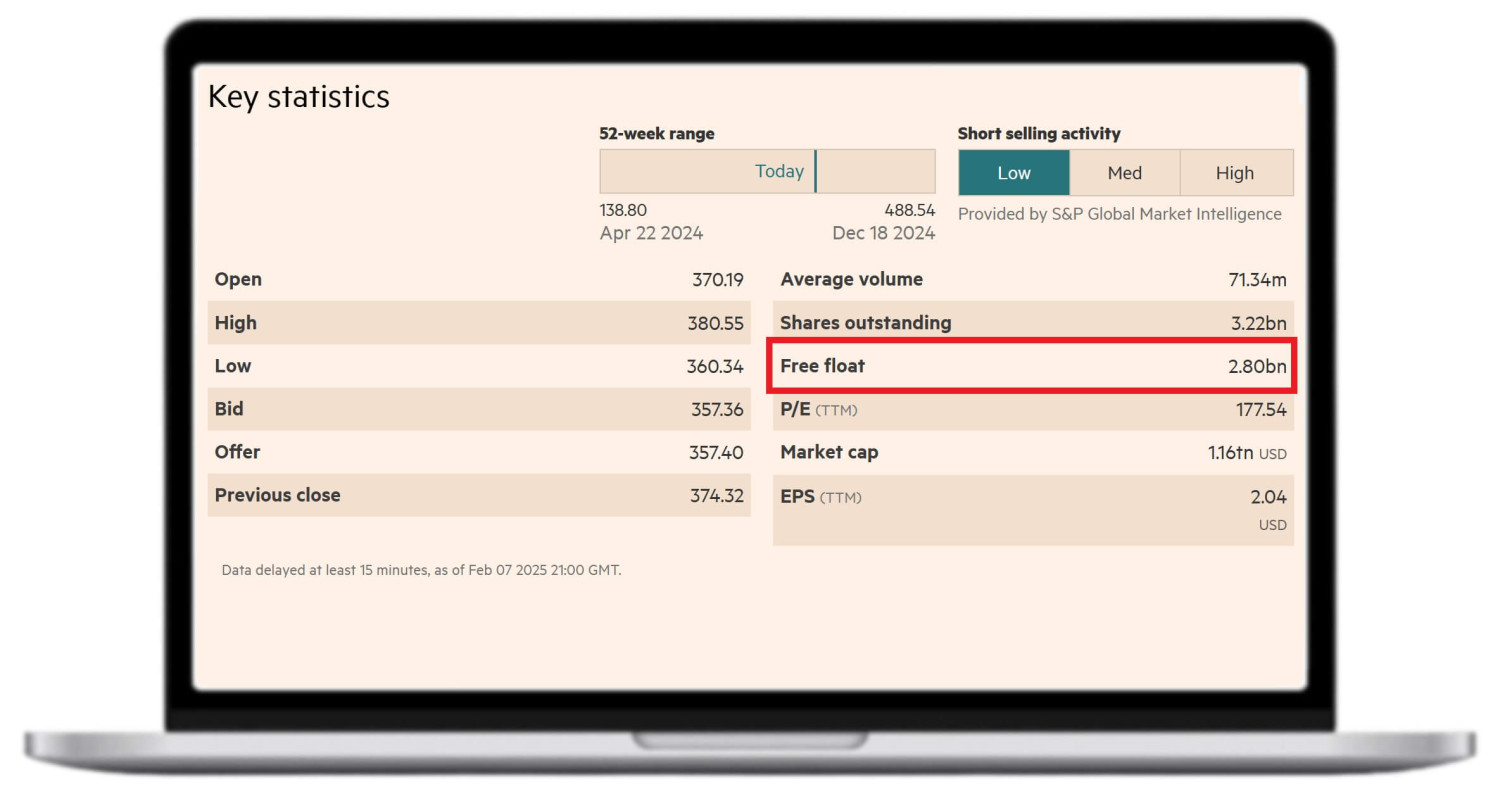

Для иностранных эмитентов подходят:

Как показатель free-float влияет на инвестиции?

Ликвидность акций

Чем больше бумаг в свободном обращении, тем оживленнее торговля. При покупке акций с низким FF существует высокий риск, что она повиснет «мёртвым грузом» в портфеле (у инвестора, возможно, получится её купить, но вот с продажей могут возникнуть серьезные проблемы).

На повышении (снижение) ликвидности акций указывает биржевой показатель, который называется оборачиваемость free-float.

Оборачиваемость free-float = Торговый оборот / Free-float * Капитализация

Чем выше оборачиваемость FF за определенный период, тем выше ликвидность акций, хотя на нее влияют и другие факторы (спред, глубина рынка и т. д.). К примеру, если оборачиваемость составляет 30%, это означает, что объем торгов за этот период составил 30% от числа свободно обращающихся акций. Этот показатель удобен для сравнения компании из одной «весовой категории» по размеру капитализации. Однако у крупных компаний, таких как «Сбер», ВТБ и «Газпром», оборачиваемость FF может быть ниже, поскольку значительная часть их акций принадлежит государству или крупным инвесторам, которые редко совершают сделки. При этом из-за высокого интереса со стороны рынка и большого объема торгов у этих компаний, как правило, нет проблем с ликвидностью.

Оборачиваемость free-float меняется во времени, и показатель нужно анализировать в динамике. Внезапный рост оборачиваемости FF говорит о всплеске спроса на акции компании, наличии каких-то причин особой заинтересованности инвесторов, будь их причиной спекулятивные манипуляции, горячие новости или рыночные ожидания.

Выше на графике показана динамика сделок ПАО «ГК Самолет». Весь 2024 год количество сделок с акциями компании варьировалось в диапазоне 250–350 тыс. в месяц, а в ноябре внезапно выросло до 1 млн. 860 тыс. и продолжало расти три месяца подряд. Оборачиваемость free-float до этого всплеска не превышала 40 %, а в январе 2025 года выросла до 137 %. То есть в течение месяца более 100 % акций перешло из рук в руки.

Волатильность

При высоком показателе свободного обращения акций на рынке снижается риск резких ценовых колебаний, меньше влияние биржевых спекуляций. Высокий уровень FF обеспечивает более стабильные и справедливые рыночные цены, так как инвесторов много и работают обычные рыночные механизмы. При низком уровне free-float даже относительно небольшая сделка может сильно повлиять на спрос, предложение и котировки. Это увеличивает риск манипулирования ценой.

Высокий процент свободного обращения акций на рынке указывает на устойчивость компании. Наличие широкого круга собственников препятствует концентрации капитала в руках отдельных акционеров, уменьшая вероятность постороннего вмешательства в стратегические решения компании со стороны. Этот показатель особенно важен для долгосрочных инвесторов.

Какой free-float считается высоким, низким и нормальным?

Оптимальный показатель free-float колеблется в пределах 0,4–0,8. Именно на него имеет смысл опираться при первичном анализе ликвидности акций.

Всё, что более 0,8 – это высокий FF, который в целом не имеет негативного подтекста. Часто высокий коэффициент FF имеют привилегированные акции, потому что они не дают право голоса акционерам, и захватить компанию с их помощью не удастся.

При показателе меньше 0,2 мы можем говорить о низком коэффициенте FF. Здесь инвесторы несут высокие риски, которые вряд ли смогут нивелировать, например, имидж компании или привлекательная дивидендная политика.

Таким образом, мультипликатор free-float является одним из базовых индикаторов в процессе анализа акций, и уже на первых порах он способен повлиять на инвестиционное решение.

Почему free-float меняется со временем?

Компании-эмитенты контролируют количество акций, находящихся в свободном обращении на рынке. Некоторые из них годами поддерживают стабильное соотношение FF, другие используют различные меры влияния, чтобы изменять рыночную ситуацию в нужном направлении, а иногда на процент free-float могут повлиять непредсказуемые факторы:

Появляется новый крупный инвестор, активно скупающий доли мелких акционеров. Цели могут быть разными: увеличение контроля над компанией, получение дивидендов. В любом случае при этом часть акций выпадает из свободного оборота.

Компания проводит байбэк – обратный выкуп акций с целью увеличения долей собственников, стимулирования спроса и увеличения цены акций. Обычно это идет на пользу акционерам, позволяя получить неплохой доход от продажи, увеличивается размер дивидендов, количество акций в обращении уменьшается.

Один или несколько крупных собственников продают свой пакет на рынок через SPO (процедура вторичного размещения акций). Целью чаще всего является желание привлечь дополнительные средства на реализацию каких-то программ. Государство нередко продает свою долю участия, чтобы пополнить бюджет. При этом общее количество выпущенных бумаг не меняется, а free-float увеличивается. Обычно это положительно влияет на ликвидность и котировки.

Дополнительная эмиссия акций. Эта процедура увеличивает общее количество акций. Иногда – в пользу конкретного инвестора, ради которого затевается выпуск, а иногда дополнительный объем акций продается на рынке. Практически всегда это увеличивает предложение на рынке, снижает спрос и цены. Кроме того, размывается доля собственности акционеров и размер дивидендов.

Таким образом, значение имеет не само изменение free-float, а его причина. Например, появление нового крупного акционера увеличивает риски манипулирования ценой акций. Заметив изменение индикатора, инвестор всегда должен искать его причину: она может соответствовать или мешать его интересам.

Как free-float влияет на включение в индексы?

Барометром инвестиционного климата в регионе или отрасли служат фондовые индексы. Они агрегируют данные по изменению цен акций, входящих в их состав, помогая инвестору выяснить, куда в целом движется рынок. Например, главный индекс Московской биржи – IMOEX служит бенчмарком для БПИФ, ЕТF и ориентиром для формирования портфелей частных инвесторов. Он рассчитывается ежеквартально и включает на сменяемой основе акции 50 наиболее значимых российских компаний. Определяющими факторами для включения в индекс служат рыночная капитализация, ликвидность акций, процент акций в обороте и отраслевая принадлежность эмитента.

Значение коэффициента free-float является барьером для входа акций компании в индекс. Например, для включения акций в индекс МосБиржи их free-float должен быть не менее 10 %, а для исключения – достаточно, чтобы он упал до 5 %. Поэтому многие эмитенты, изначально проводящие IPO с выпуском на рынок 5–7 % акций, впоследствии стремятся увеличить этот показатель до 10-15 %, чтобы повысить шанс попадания в список IMOEX («Совкомбанк», «Астра», «Диасофт»).

Включение акций компании в индекс свидетельствует о высокой рыночной оценке и служит сигналом к покупке. При этом, чем выше значение FF, тем больше влияние акции на весь индекс. Например, компании «Роснефть» и «Лукойл» сопоставимы по капитализации, но free-float первой – 11 %, а второй – 55 %. Соответственно, их вес в индексе составляет около 2,5 % и 15 %. Очевидно, что шансы выпасть из IMOEX у «Роснефти» значительно выше.

Итоги

Коэффициент free-float позволяет оценить ликвидность акций и их ценность для инвестора. Увеличение числа акций в свободном обороте для компаний, входящих в биржевые индексы (IMOEX, MSCI Russia) стимулирует их покупки фондами, копирующими структуру индекса.