Ликвидность активов

В финансовой и экономической среде часто используется термин «ликвидность», который является одним из ключевых показателей стоимости актива или товара. Когда говорят «товар ликвидный» или «акции высоколиквидные», это подразумевает, что данные активы можно быстро продать по рыночной цене. Понимание этого термина позволяет различать активы, на которые есть высокий спрос, а на какие нет.

Говоря о ликвидности, часто подразумевают деньги, но это не совсем корректно. Деньги обладают абсолютной ликвидностью, поскольку их можно сразу использовать для покупки товаров или услуг. Однако практически всё, что нас окружает, имеет свою ликвидность, выраженную в стоимости и спросе на рынке. В инвестициях ликвидность выражается в возможности быстро обменять актив на деньги без значительной потери стоимости.

Ликвидность – это способность актива быстро конвертироваться в деньги с минимальной потерей стоимости. Под активом понимается имущество, способное приносить доход: это могут быть недвижимость, ценные бумаги, банковские счета и т.п. Чем быстрее и проще можно продать актив по рыночной цене, тем выше его ликвидность. Скорость продажи отражает степень ликвидности: высокая, средняя и низкая.

Активы по мере убывания их ликвидности

✔️ Деньги. Самый ликвидный актив – это деньги. Обладателю денежных средств не нужно совершать никаких дополнительных действий для их получения, они уже находятся в распоряжении. Деньги можно использовать в любой момент для оплаты товаров или услуг, независимо от наличия банковского терминала.

✔️ Банковский счёт. Счета с ежедневным начислением процентов занимают второе место по ликвидности. На счетах, где процент начисляется на минимальный остаток за период (чаще всего за месяц), ликвидность ниже. Если счёт закрыть досрочно, накопленные средства могут быть потеряны.

✔️ Банковский вклад. Высоколиквидный инструмент, но при досрочном снятии средств начисленные проценты могут быть потеряны. Если сумма на вкладе велика, банк может потребовать предварительного заказа денег.

✔️ Ценные бумаги (акции, облигации, ETF) обладают разной степенью ликвидности, которая зависит от спроса и предложения на фондовом рынке. Чем больше объём торгов и меньше спред между заявками на покупку и продажу, тем выше ликвидность бумаги.

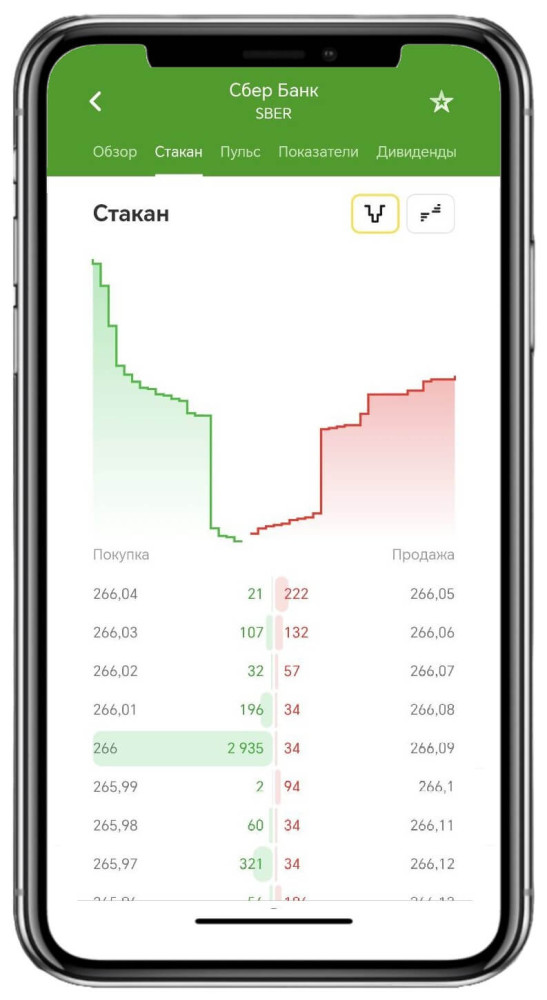

Например, акции крупнейших российских компаний, как «Сбербанк», имеют высокий объём торгов, что позволяет инвестору продать их по рыночной цене без особых сложностей. В моменте для «Сбера» стакан имел такой вид.

Что мы видим – 21 акция компании продаётся по цене 266,04 рубля, при этом есть заявки на покупку 222 акций по 226,05 рубля. Спред минимален – всего одна копейка, причём остальные предложения и заявки отличаются друг от друга также на одну копейку. Участников много – стакан постоянно обновляется. Это значит, что акции «Сбера» обладают высокой ликвидностью по меркам фондового рынка – продать или купить актив по сложившейся цене будет несложно.

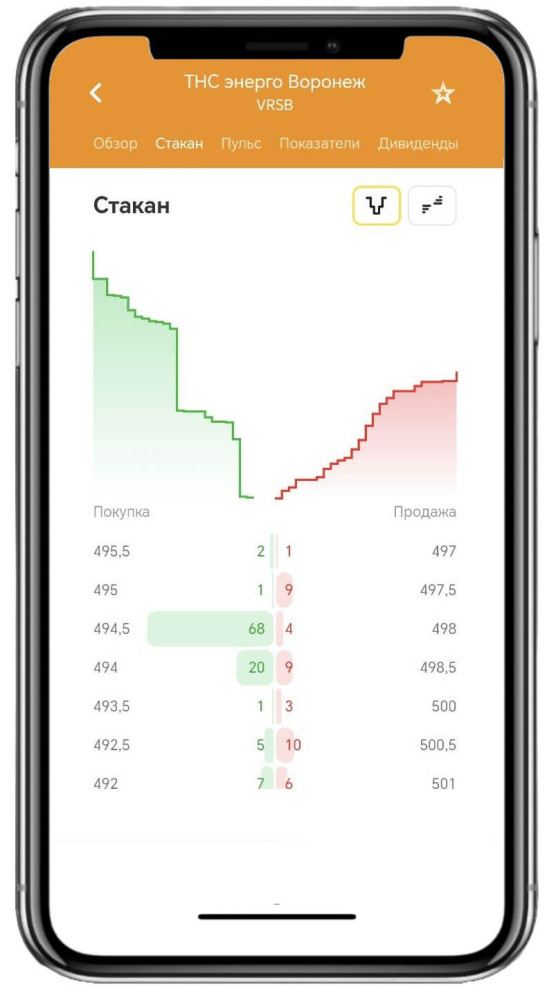

Теперь посмотрим на стакан акций компании ПАО «ТНС энерго Воронеж» – воронежского поставщика электроэнергии. Региональная компания с невысокой дивидендной доходностью и небольшой капитализацией инвесторам не очень интересна, поэтому участников в нём немного.

Есть заявка на покупку всего 2 акций по цене 495,5 рублей, при этом минимальная цена продажи (причем только одной акции) – 497 рублей. Спред равен 1,5 рублям – а остальные заявки и предложения отличаются друг от друга ещё сильнее. На скрине виден спред, равный 9 рублям, а если посмотреть стакан полностью, можно увидеть разницу и в 28 рублей.

Очевидно, что продать акции «Сбера» инвестору будет гораздо проще, чем акции ПАО «ТНС энерго Воронеж», поэтому можно сказать, что первый инструмент обладает высокой ликвидностью, а второй – низкой.

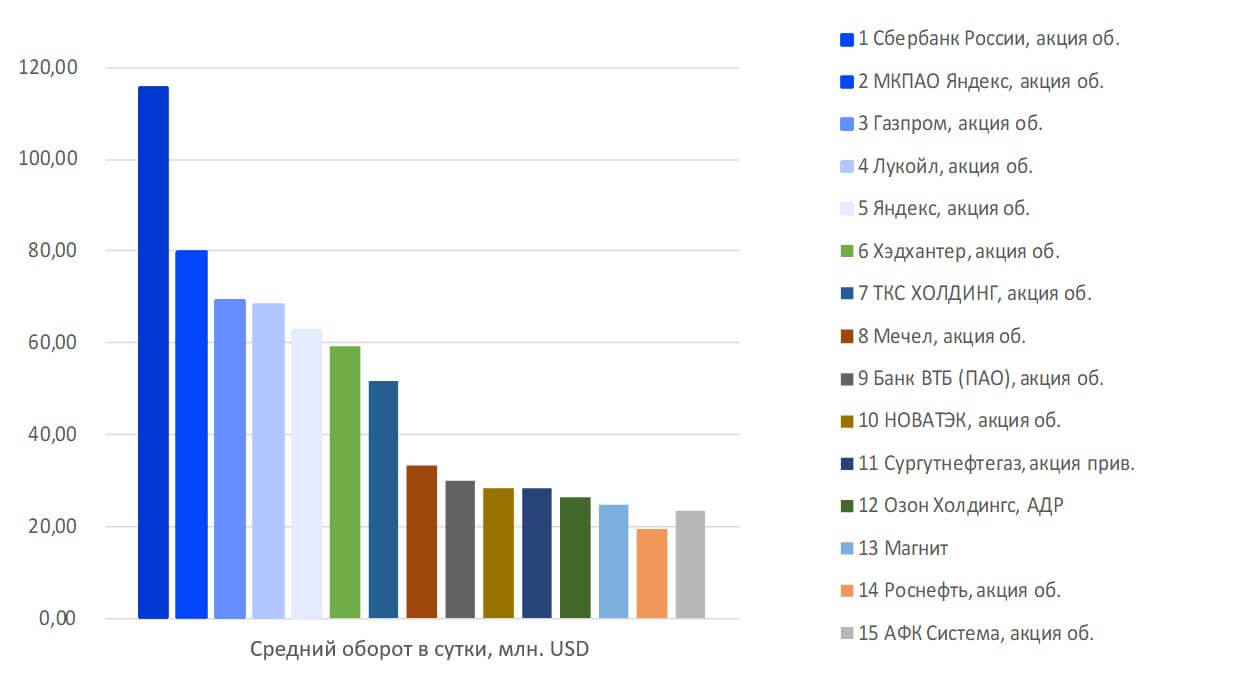

Рейтинг ценных бумаг с наибольшим оборотом на Мосбирже с января по октябрь 2024 года выглядит так:

Владельцы этих ценных бумаг могут продать их в любой момент – причём по рыночной цене, без дисконта за срочность. Благодаря большому объёму торгов и высокой ликвидности активов, на них всегда найдется покупатель.

События 2022 года серьезно повлияли на активность на Мосбирже – иностранные инвесторы были вынуждены покинуть российский фондовый рынок, что привело к значительному оттоку капитала и снижению ликвидности акций. Так, в январе 2022 года объём торгов на фондовом рынке составил 5 002,6 млрд. рублей, а уже в марте – 635,3 млрд. рублей.

Однако за счёт того, что и российским инвесторам перекрыли возможность инвестирования в зарубежные активы, активность на фондовом рынке постепенно начала восстанавливаться – а вместе с ней и ликвидность акций. Так, в марте 2023 года объём торгов составил 3 186,0 млрд. рублей, а в марте 2024 года – 4 500 млрд. рублей. К сентябрю 2024 года обороты на рынке восстановились до значений начала 2022 года.

Ликвидность акций тесно связана со значением free-float или количеством свободных акций в обращении. «Фри-флоат» – это доля акций одного эмитента, свободно вращающаяся на бирже и доступная для сделок частным инвесторам. Иными словами – количество акций доступных для купли-продажи. Free-float обозначается в процентах или десятичной дроби. Например: коэффициент free-float – 10% или 0,1. Соответственно, если бумаги компании имеют высокое значение free-float, то они будут высоколиквидными, при наличии высокого спроса. Если на рынке предложение не может удовлетворить спрос, т.е. на бирже вращается небольшое количество акций, то данные бумаги будут низколиквидными, в силу того, что продать и купить их будет проблематично без потери стоимости.

✔️ Криптовалюты. Крипторынок – новое пристанище для российских инвесторов, которым с 2022 года заблокировали доступ к иностранным ценным бумагам и зарубежным фондовым рынкам. Вложениями в криптовалюты чаще всего пытаются заработать трейдеры – прежде всего потому, что характеризуются такие активы высокой волатильностью, то есть постоянным изменением курса.

Криптовалюты, так же, как и ценные бумаги на фондовом рынке, обладают разной ликвидностью. Влияют на неё все те же факторы – объём торгов и спред. Ещё важно учитывать волатильность, о которой мы уже упоминали – чем она выше, тем больше риски инвестора, что предполагает пониженную ликвидность криптовалюты.

Чтобы не оценивать ликвидность актива самостоятельно, можно воспользоваться специальными сервисами – например, Drobstab, Coingeko или Coinmarketcap. Бесплатно можно получить доступ к рейтингам ликвидности криптовалют, чтобы вложить деньги в «голубые фишки», или наоборот, выбрать менее ликвидный, но более дешевый, и, возможно, перспективный актив. Самыми ликвидными криптовалютами являются BTC, ETH, SOL, XRP и BNB.

Сделки с криптовалютами совершаются на криптобиржах – чтобы не погружаться глубоко в эту тему, можно диверсифицировать портфель покупкой фондов на такие активы на фондовом рынке. Правда, российским инвесторам это недоступно – все ETF торгуются на зарубежных площадках. Ликвидность ETF-фондов на биткоин бывает разной, поэтому перед покупкой также нужно оценить положение актива на рынке. К примеру, запущенный BlackRock iShares Bitcoin Trust ETF (IBIT) пользуется большой популярностью, объём торгов ежесуточно превышает $25 млн.

✔️ Недвижимость. Ликвидность жилой недвижимости тесно связана с состоянием рынка и с предлагаемыми условиями кредитования – большинство сделок с недвижимостью совершаются с привлечением заёмных средств. В условиях высокой ключевой ставки Центробанка процент по ипотечным кредитам на вторичное жилье в 2024 году перевалил за отметку в 20%. Это отсекло потенциальных покупателей с низким доходом и небольшим первоначальным взносом – поэтому спрос на вторичное жилье существенно снизился. Продать квартиру или дом в таких условиях довольно сложно – жилье становится низколиквидным активом. Ликвидность может увеличиться по мере «оживления» рынка – когда ключевую ставку снизят до приемлемых значений.

Ещё ликвидность недвижимости зависит от ее характеристик – например, видовую однушку в центре продать проще, чем трехкомнатную квартиру в «хрущевке» на окраине города: конечно при условии, что цена на оба объекта будет соответствовать рынку.

✔️ Транспортные средства. Автомобили и другие транспортные средства – это малоликвидные активы. Ликвидность зависит от состояния рынка подержанных автомобилей, покупательской способности населения и физического состояния транспортного средства. Старый автомобиль с серьёзными дефектами имеет крайне низкую ликвидность и может быть продан только на запчасти или сдан в металлолом.

Виды ликвидности по сферам деятельности

✔️ Ликвидность предприятия – это возможность организации рассчитаться с кредиторами. Иначе её можно назвать – платёжеспособностью компании. Она применяется для анализа финансового состояния организации и рассчитывается на основе данных баланса предприятия. Бухгалтерский баланс предприятия делится на активы и пассивы, или в бухгалтерском языке дебет и кредит соответственно:

Активы – это все имущество организации (оборудование, здание, товары, материалы).

Пассивы – это затратная часть предприятия (платежи по налогам, договорам, зарплатам).

К активам также относят и дебиторскую задолженность, т. е. должников организации. Дебет в свою очередь состоит из оборотных и внеоборотных средств. Оборотные активы – это постоянно возобновляемые средства предприятия, которые используются в повседневной деятельности для получения дохода. Исходя из названия, «оборачиваются» – создаётся товар, продаётся и приносит доход. К оборотным средствам относятся деньги на счетах, краткосрочная дебиторская задолженность, материальные запасы. Внеоборотные – это активы, которые участвуют в процессе получения дохода более одного цикла или года. Это здания, машины, оборудование, патенты и лицензии, долгосрочные займы и инвестиции.

Активы принято делить на 4 группы:

- А1 – сверхликвидные активы. Это денежные средства в кассе и на счетах в банке;

- А2 – быстрореализуемые активы. Краткосрочные финансовые вложения, материалы;

- А3 – медленнореализуемые активы. Долгосрочная дебиторская задолженность, запасы;

- А4 – труднореализуемые активы. Сюда можно отнести все внеоборотные средства.

Для вычисления ликвидности предприятия их сопоставляют с 4 группами пассива, которые делятся по степени срочности исполнения обязательств:

- П1 – сверхсрочные обязательства;

- П2 – краткосрочные пассивы;

- П3 – долгосрочные;

- П4 – постоянные обязательства.

Зная точный размер ликвидных активов, а также сумму пассивов, можно оценить ликвидность компании. Для этого используют три основных показателя:

- Текущая ликвидность. Нужно сумму активов из групп А1, А2 и А3 разделить на сумму пассивов из групп П1 и П2. Полученный коэффициент показывает, способна ли компания реализовать все свои активы в течение года для того, чтобы покрыть имеющиеся у неё обязательства. В норме коэффициент должен быть не менее 1 и не более 2. Слишком высокое значение указывает на неэффективное управление активами, а слишком низкое – на неспособность компании расплатиться со своими долгами.

- Быстрая ликвидность. Коэффициент показывает, какую долю задолженности покрывают наиболее ликвидные активы. Для расчета используются только те активы, которые входят в группы А1 и А2. Нормальный показатель быстрой ликвидности варьируется в диапазоне от 0,7 до 1,5.

- Абсолютная ликвидность. Показатель указывает на то, какую сумму кредиторской задолженности компания может погасить немедленно. Для расчёта используются только наиболее ликвидные активы из группы А1. Стремиться нужно к значению в интервале от 0,2 до 0,7.

✔️ Банковская ликвидность. Банк должен иметь достаточный капитал для исполнения своих обязательств. Это предусмотрено законодательством для обеспечения стабильности в банковской сфере, так как здесь хранятся сбережения физических и юридических лиц. Для этого разработан специальный международный стандарт, который регулирует деятельность банков – Базель III. Он предусматривает контроль за достаточностью активов банка и нормативы ликвидности, надзор за которыми ведёт ЦБ РФ.

Существуют следующие нормативы ликвидности банка:

- H2 – норматив мгновенной ликвидности;

- H3 – норматив текущей ликвидности;

- H4 – норматив долгосрочной ликвидности.

- Основным нормативом является – норматив достаточности собственного капитала H1.0.

- Для системно значимых банков введён норматив краткосрочной ликвидности.

В общих словах все эти нормативы ликвидности устанавливают объём средств, которые кредитная организация должна иметь или получить путем реализации активов, для избежания рисков. Банк должен иметь столько денег, чтобы хватило расплатиться со всеми кредиторами.

✔️ Ликвидность рынков. На рынке существуют продавцы и покупатели. Когда уровень спроса равен предложению, то достигается точка равновесия, характеризующаяся справедливой ценой. Ликвидность рынка – это активность сделок, с минимальной разницей цен между покупкой и продажей. Если на рынке «идёт» купля-продажа, то его можно считать ликвидным.

✔️ Денежная ликвидность. Деньги сами по себе имеют свойство абсолютной ликвидности, так как на них можно быстро что-нибудь купить. Степень ликвидности применяется по отношению к валютам, а именно скорость обмена валюты или покупки товара в нужной валюте. К примеру, доллар имеет высокую ликвидность, так как практически все мировые расчёты происходят с данной валютой, и обменять её на другую валюту или купить товар не составит труда.

✔️ Товарная ликвидность. Товар на рынке тоже имеет свойство ликвидности. Если спрос на товар высок, то он быстро найдет покупателя – соответственно имеет высокую ликвидность. Если же спроса практически нет, то товар будет стоять и ждать покупателя – низкая ликвидность, либо вообще неликвидный товар – если товар не найдет покупателя в течение долгого времени.