Что такое шорт сквиз на бирже и как на нем торговать?

Финансовый рынок богат на драматичные события, но «шорт сквиз» выделяется своей яркостью и непредсказуемостью. Эта ситуация – настоящий взрыв, когда стремительный рост цен заставляет трейдеров, играющих на понижение, фиксировать убытки. Подобные эпизоды не только становятся предметом обсуждения в профессиональной среде, но даже вдохновляют на создание художественных произведений. Важно, чтобы как шортисты, так и сторонники длинных позиций понимали механизмы шорт-сквиза и умели реагировать на его признаки, чтобы минимизировать риски или извлечь выгоду.

Шорт сквиз (Short squeeze), или «короткое сжатие» – это рыночная ситуация, когда цена акций резко увеличивается (взлетает в «космос») в ответ на дефицит, возникающий из-за массового закрытия позиций трейдеров, играющих на понижение. Технически такая ситуация провоцируется чрезмерно большим количеством коротких позиций (шортов) по определенному активу.

Механизм развития шорт сквиза

Когда акции компании длительное время падают, это привлекает много игроков, желающих заработать на снижении цен. Такие трейдеры активизируют короткие сделки, или «шорты»: они берут акции в долг у брокера, продают их по текущей стоимости и рассчитывают откупить бумаги (вернуть брокеру) дешевле, когда их цена еще больше снизится, чтобы получить прибыль на разнице.

Однако падение, как и рост, не бывает постоянным. Рано или поздно тренд меняется на противоположный – это математический закон рынка. Начальный импульс к росту цены может быть вызван разными факторами, которые повышают спрос вследствие резкого сокращения предложения. Далее развивается цепная реакция:

- Шортисты начинают активно закрывать позиции – скупать акции, чтобы вернуть долг брокеру, зафиксировать убыток на меньшем уровне. Это еще больше увеличивает спрос, и цена акций влетает вверх.

- Дополнительный импульс к росту – принудительное закрытие позиций брокерами. При открытии шорта игрок занимает акции у брокера под гарантийное обеспечение: деньги или другие бумаги, которые обычно учитываются с дисконтом. Когда акции растут в цене, начинает расти и размер обеспечения. Когда он становится недостаточным, брокеры автоматом закрывают позиции (маржин колл).

- Также нарастить волатильность могут скальперы, которые совершают множество сделок, реагируя на резкие колебания цены в течение одного торгового дня.

- Свой вклад в рост цен при развитии шорт сквиза вносят и лонгисты, покупающие «билеты на ракету» в надежде заработать на росте бумаг и закрыть сделки на хаях (самой высокой точке подъема).

Пример резкого «взлета» акций ПАО «Магнит» осенью 2021 года: за два месяца рост составил 30%. Горизонтальные «ступени» на графике – уровень массовой установки стоп-лоссов.

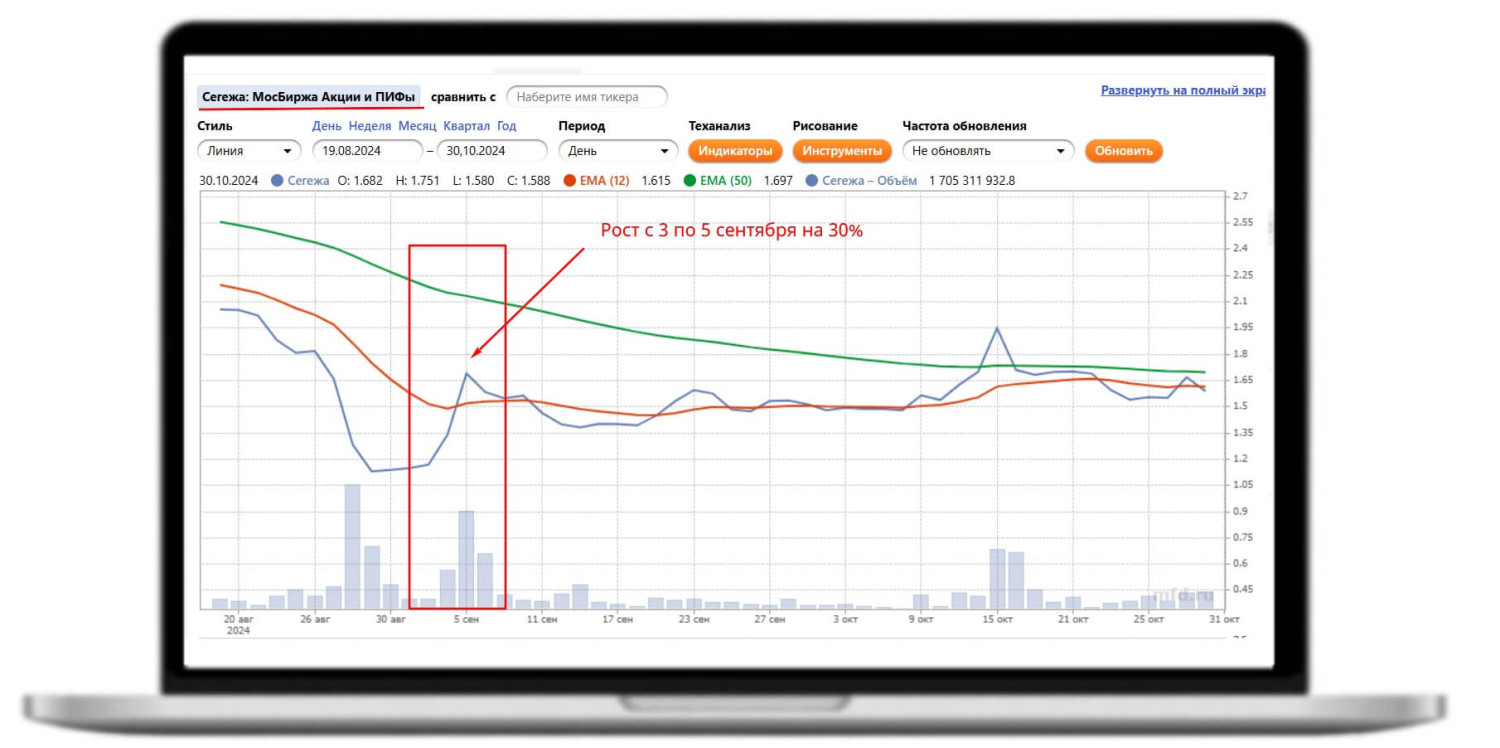

Резкий рост цен обеспечила компания «Сегежа» в сентябре 2024 года, сделав заявление о предполагаемой дополнительной эмиссии бумаг и их выкупе бенефициаром с целью поддержки эмитента, у которого величина процентов по кредитам превысила EBITDA. Всплеск был кратковременным, цены начали падать, однако затем график перешел в боковик, закрепившись на более высоком уровне поддержки.

Причины развития шорт сквиза

Критически большое накопление коротких позиций на низком уровне цен. Небольшое повышение может спровоцировать чрезмерную реакцию рынка.

Позитивные новости. Например, толчок к росту котировок могут дать хорошие финансовые отчеты или заявления о перспективах роста.

Пробой ключевых уровней сопротивления может спровоцировать автоматические покупки и закрытие позиций, что дополнительно подталкивает цену вверх.

Психологический фактор – при росте цен трейдеры могут паниковать и закрывать позиции, чтобы минимизировать убытки.

Шорт-сквизы чаще случаются на рынках с низкой ликвидностью, где небольшие объемы торгов могут значительно повлиять на ценовую активность.

Шорт сквиз как результат биржевых спекуляций

Кроме «естественных» причин, шорт-сквиз может быть вызван искусственно – в результате целенаправленных манипуляций отдельных, как правило, крупных игроков рынка. Есть две основные цели таких действий:

Получить прибыль на котировках, намеренно «разогнав» цену акций.

Привести к значительным убыткам (разорить) конкретного участника рынка, если стало известно, что он много поставил на шорты.

Начальный импульс к росту цен создается путем приобретения крупного пакета акций. Это может сделать только обеспеченный игрок, ведь для запуска процесса нужны значительные свободные средства. Деньги нужны только на первоначальном этапе – далее работу сделают шортисты, срочно закрывая позиции и поднимая цены. Их просто загоняют в ловушку, в угол, вынуждая откупать акции с меньшими потерями.

Ярким примером намеренно устроенного «шорт сквиза» является ситуация, которая произошла в начале 2021 года. В сообществе WallStreetBets на «Реддит» частные инвесторы решили «наказать» крупные инвест-фонды. Провести показательную «порку» решили, используя акции компаний, по которым было открыто большое количество коротких позиций. Первой под удар попала компания GameStop (тикер GME), акции которой за несколько дней взлетели с $10 до $483. Затем последовал ряд других компаний, флэшмоб захватил весь мир. Фонды начали закрывать открытые позиции, что подтолкнуло котировки еще выше.

Закрывать убыточные позиции фондам пришлось за счет «лонгов» в других активах. По мнению экспертов, именно это стало причиной коррекции на фондовой бирже того периода, благо рынок был на хаях и инвест-фонды закрывали позиции с прибылью. За инвест-фонды вступились брокеры, запретив покупку ряда акций частным инвесторам, а в некоторых случаях началось принудительное закрытие позиций, что немного стабилизировало рынок. После угрозы коллективных исков от «физиков» брокеры сняли запрет, и акции вновь устремились вверх, как «на ракете».

Впоследствии на основе этой истории был снят фильм «Дурные деньги», его рейтинг на Кинопоиске составляет 7 баллов.

Шорт-сквизы через группы в Telegram – такое возможно?

А как там наши? Вдохновившись примером «зарубежных коллег», в популярном мессенджере Telegram стали появляться сообщества, которые организуют так называемые pump and dump акций российских компаний. Владельцы таких каналов решили не скромничать и обратились к финансовым блогерам с предложением «взаимовыгодного» сотрудничества. Суть сделки заключалась в рекламе подобных проектов: инфлюенсеры должны были помогать привлекать аудиторию, а администраторы каналов обещали заранее предупреждать их о начале «пампа», что позволяло «зарабатывать» обеим сторонам.

Например, 5 марта 2021 года «местные реддитчане» устроили памп акций компании «Россети Юг». Акция действительно выросла, хотя и не так впечатляюще, как это делали их «зарубежные коллеги».

Как итог: 9 марта 2021 года Банк России впервые зафиксировал попытку манипуляции ценами акций через Telegram каналы. В результате было вынесено предписание брокерским компаниям и банкам, среди которых «Открытие Брокер», БКС, «Атон», «Сбер», «ВТБ», «Т-Банк» и «Альфа Банк». Документ предписывал временно заблокировать счета до выяснения обстоятельств. Под ограничения попали счета более 60 физических лиц.

Однако, несмотря на подобные меры, рынок акций третьего эшелона Московской биржи продолжал активно «пампиться» и «разгоняться» вплоть до 2024 года.

Искусственное воздействие на биржевые цены называют стратегией Pump & Dump (разгон стоимости актива вверх и вниз). Банк России считает такие действия манипуляцией рынком и при их выявлении участники наказываются в соответствии с Административным и Уголовным кодексом.

Риски шорт-сквизов для инвесторов

Можно отметить 2 вида возможных рисков:

- Уголовное или административное преследование.

- Резкое снижение стоимости акции.

Пампы заканчиваются, акции начинают столь же стремительно падать. Те, кто подключился к «лонгу» на поздней стадии – терпят убытки, и таких большинство. Основная масса коротких позиций закрыта, котировки находятся на максимумах и желающих покупать слишком мало для поддержания высоких цен. Поэтому инициаторами такого рода шоу зачастую считают крупных инвест игроков, а отнюдь не «хомячков».

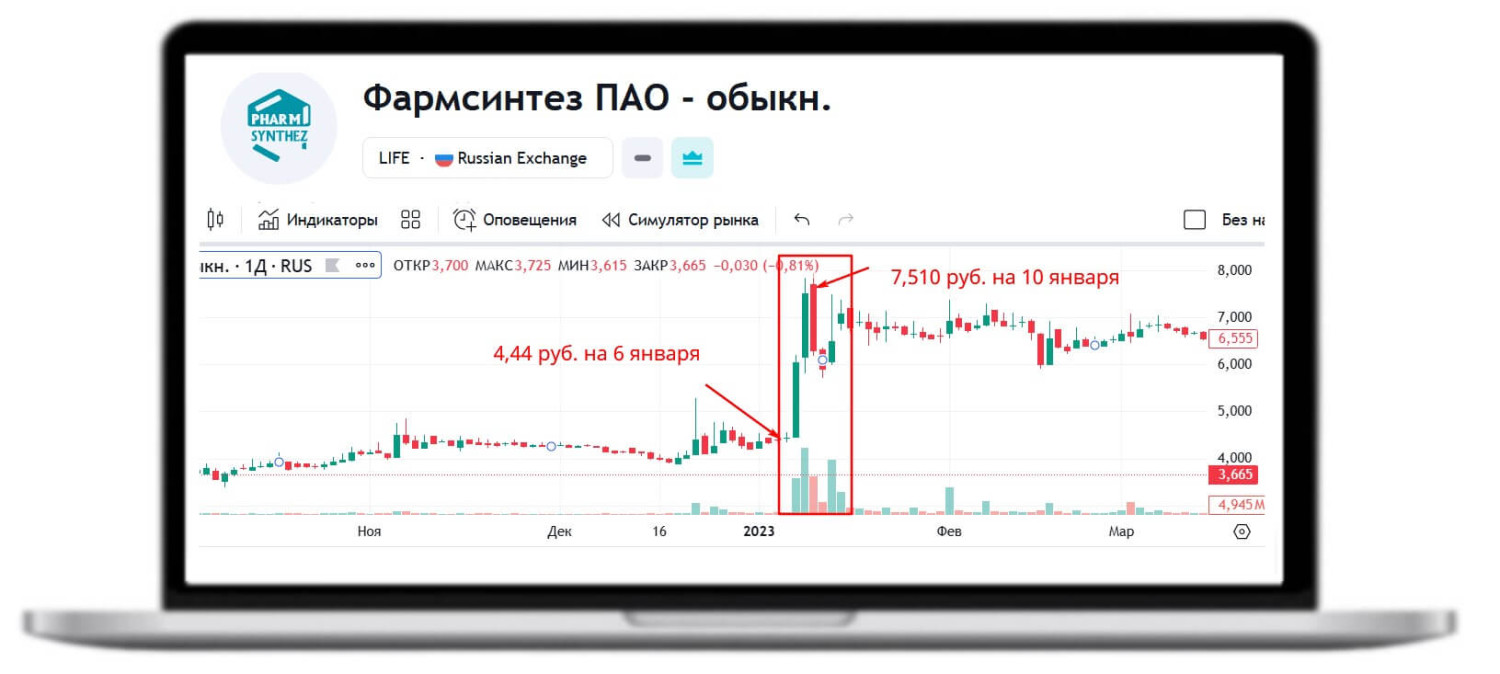

Пример. Акции компании «Фармсинтез» с 6 по 10 января 2023 года без фундаментальных причин показали резкий скачок вверх на 40%, что наводит на мысль о направленной спекуляции.

Манипуляции рынком запрещены, однако оперативно распознать и доказать злонамеренный умысел предельно сложно. Часто бумаги скупают небольшими порциями, чтобы не привлекать внимание администрации MOEX. В октябре 2024 года Банк России внес предложение об ужесточении наказаний за биржевые спекуляции. Предлагается сделать размер штрафов кратным незаконному доходу от 3 до 5 раз.

Где и как отслеживать данные по шорт сквизам?

Чтобы попасть или не попасть на Short squeeze, стоит обратить внимание на следующие показатели:

- Short Float – процент коротких позиций от всех акций, присутствующих в свободном обращении на фондовой бирже. Если показатель превышает 30%, то это является высоким значением.

- Short Interest Ratio (SIR) – количество суток, требуемое для ликвидации всех коротких позиций. Подсчитывается как отношение всех акций в «шорте» к среднему обороту торгов за день. SIR = SI/V, где SI – шорты, а V – среднедневной оборот торгов по акции.

- Short Interest – индикатор состояния позиций, показывает процент акций, проданных в короткие сроки по сравнению с общим числом акций компании. Если он превышает 20%, это может сигнализировать о высоком риске коротких сделок, особенно на фоне роста цены актива.

- Не стоит забывать о социально-новостных порталах, на которых могут устраиваться ценовые «перевороты»: Reddit, «X», Telegram, а также постоянно мониторить фундаментальные изменения. Если их нет, а котировки растут, как и объем продаж, вразрез с рынком – это должно насторожить владельца актива.

Отслеживать информацию по коротким сжатиям можно на ресурсах:

shortsqueeze.com.

finviz.com.

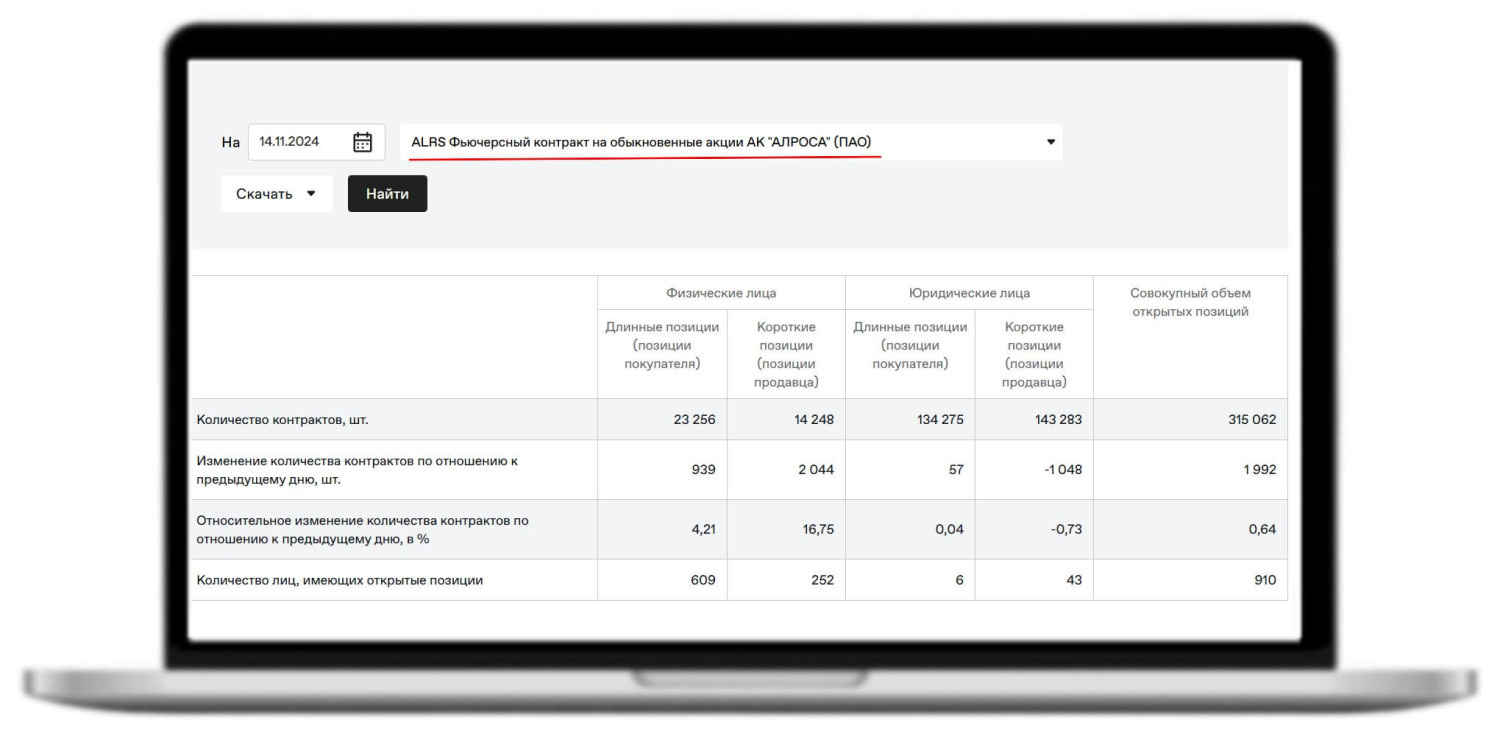

Также данные об открытых длинных и коротких позициях регулярно публикует Московская биржа (moex.com/ru). Их можно отследить в разрезе физических и юридических лиц, что порой имеет существенное значение. Так нужно обращать внимание на акции, которые активно шортят юрлица: возможно, им известно о компании то, что пока не стало достоянием широкой публики.

Резюме

При развитии шорт-сквиза в числе пострадавших оказываются преимущественно мелкие, розничные инвесторы. Чтобы обезопасить себя, нужно помнить об установке «стоп-лоссов», периодически фиксировать прибыль, выходя из игры. Если инвестору не по душе рискованные спекуляции, лучше переждать «шторм» на берегу, и потом заново открыть позицию.